Taux immobilier mai 2023 : au début de mai 2023, il est rapporté que le taux d'usure pour les prêts immobiliers sur une période de 20 ans a connu une augmentation, atteignant désormais un taux d'usure de 4,52 %. Cette hausse affecte les décisions financières des personnes souhaitant acheter une propriété ou investir dans le marché immobilier. Par conséquent, il est crucial de se tenir informé du taux d'intérêt immobilier de mai 2023 afin de prendre une décision éclairée en ce qui concerne l'investissement dans l'immobilier. Dans les prochaines lignes, nous analyserons la situation actuelle des taux immobiliers actuels et leur impact sur l'acquisition de biens immobiliers.

Sommaire

Crédits immobiliers en mai 2023 : évolution et perspectives 🤔

Moyenne des taux immobiliers en mai 2023

Découvrez les taux immobiliers moyens en mai 2023 selon la durée de remboursement :

- Taux immobilier moyen sur 15 ans : 3,19 % (+1,79 % par rapport à mai 2022) ↗️

- Taux immobilier moyen sur 20 ans : 3,29 % (+1,79 % par rapport à mai 2022) ↗️

- Taux immobilier moyen sur 25 ans : 3,43 % (+1,78 % par rapport à mai 2022) ↗️

Augmentation des coûts des prêts immobiliers

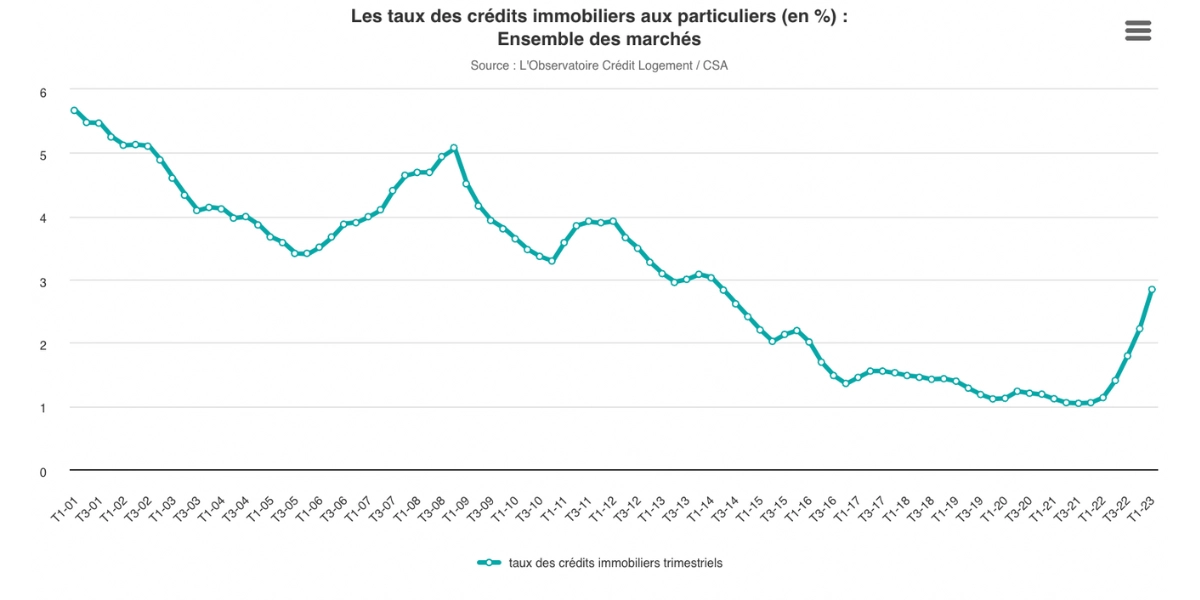

D'après les chiffres publiés par le CSA, l'Observatoire du Crédit Logement, le taux moyen appliqué aux prêts immobiliers est désormais de 3,12 %. Cela représente une augmentation par rapport au mois d'avril précédent où il était de 2,99 %. Cette hausse est due à la montée du taux d'usure et à l'inflation.

C'est la première fois depuis 2015 que les taux d'intérêt pour les prêts immobiliers franchissent le seuil des 3 %. En réponse, les établissements bancaires ont décidé de répercuter cette hausse sur les taux proposés pour les prêts immobiliers. Pourtant, le Prêt Action Logement peut constituer une alternative intéressante.

Cette augmentation aura directement un impact sur les mensualités à rembourser pour un prêt immobilier amortissable. En effet, lorsque le taux est bas, les paiements mensuels seront moins importants, tandis qu'à l'inverse, si le taux est élevé, les échéances mensuelles seront plus conséquentes.

Durées des crédits immobiliers disponibles en mai 2023

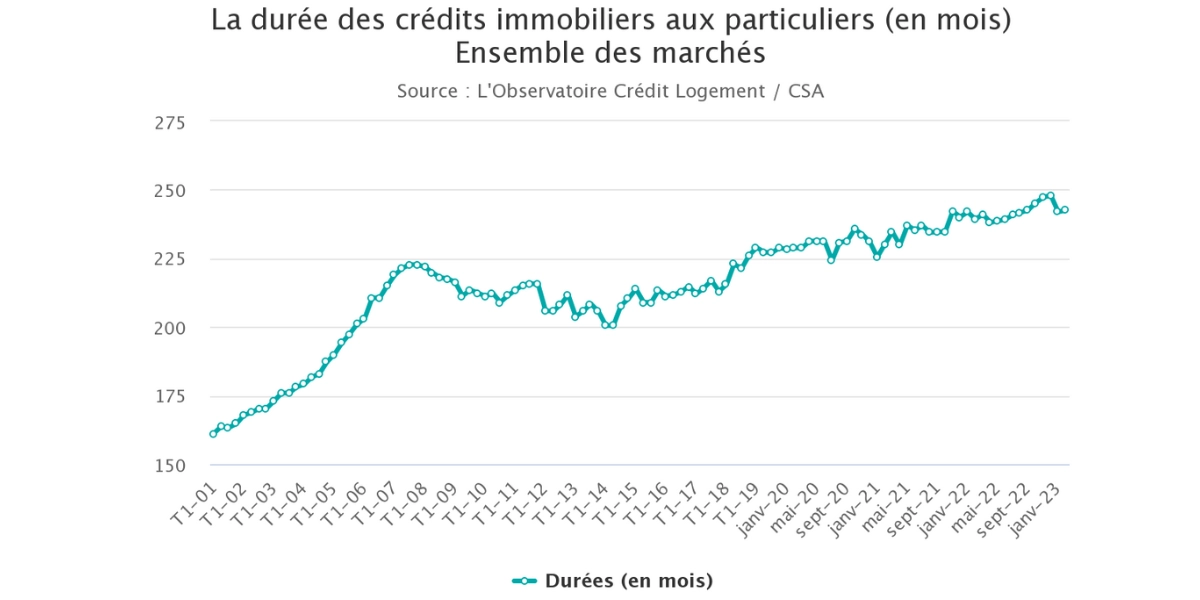

Source : CSA - Graphique de la durée des crédits immobiliers

Au premier trimestre 2023, la période de remboursement moyenne des prêts accordés était de 245 mois. Cependant, l'extension de cette période semble perdre en popularité. En effet, elle ne suffit plus à compenser les effets de la hausse des prix des propriétés, des taux d'intérêts ou encore des exigences de versement personnel sur les capacités d'emprunt des ménages.

Depuis plus d'un an, cette extension de la période de remboursement n'est plus suffisante pour éviter une baisse rapide de la production de crédit. En outre, la hausse des taux complique de plus en plus l'utilisation de cette technique pour maintenir les taux d'effort des emprunteurs à un niveau raisonnable. ⭐️

| Durée des prêts | Description |

|---|---|

| 248 mois (20 ans et 9 mois) | Durée moyenne des prêts immobiliers en décembre 2022 |

| 267 mois (22 ans et 3 mois) | Durée d'un prêt pour un logement neuf |

| 256 mois (21 ans et 4 mois) | Durée d'un prêt pour un investissement immobilier dans l'ancien |

| 245 mois (20 ans et 5 mois) | Tendance moyenne en mai 2023 |

Pour pouvoir financer cet achat, Sophie doit emprunter à nouveau, mais elle réalise que la durée moyenne des prêts a augmenté depuis son dernier emprunt. Elle opte donc pour une durée de remboursement de 25 ans, bien que cela entraîne des mensualités plus élevées. Sophie est soulagée de pouvoir acheter la maison de ses rêves sans être contrainte de vendre son appartement actuel.

Une capacité d'emprunt qui continue de baisser en mai 2023

Dans un contexte de mutation du marché, la proportion de fonds propres investis dans un projet immobilier augmente de manière plus lente. Malgré cela, la demande reste moins solvable alors que les prix de l'immobilier continuent d'augmenter et que les taux de prêt immobilier augmentent de manière significative.

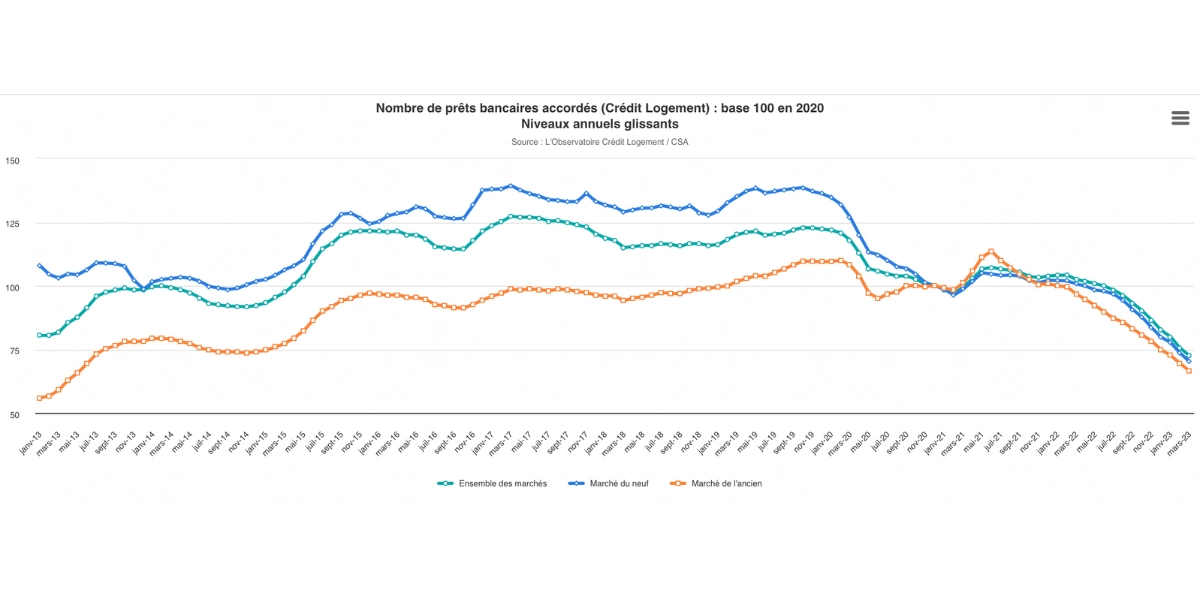

On constate toutefois que les nouveaux emprunteurs recourent de moins en moins au crédit immobilier par rapport aux années précédentes (-5,9 % pour le premier trimestre en glissement annuel contre +3,3 % en 2022). Cette baisse s'explique par le fait que les emprunteurs sont à la recherche de projets immobiliers moins coûteux et moins ambitieux, ce qui conduit à une diminution du montant moyen des crédits utilisés. Malgré cela, l'indicateur de solvabilité continue de se détériorer.

Source : CSA - Évolution du nombre de prêts immobiliers accordés

- Durant l'année écoulée, la superficie des biens immobiliers acquis a diminué dans toutes les grandes agglomérations, en réponse à la conjonction d'une hausse des taux d'intérêt et des prix de l'immobilier. Cependant, les tendances observées varient considérablement d'une ville à l'autre. Dans un quart des villes, la diminution de la superficie des biens achetables n'a été que de 1 à 3 m², tandis que dans d'autres, la chute a été beaucoup plus rapide.

- Il est possible que l'augmentation des prix ait entraîné une forte instabilité de la demande, ou que cette dernière bute sur une fragilité budgétaire conjuguée à une restriction de l'accès au crédit, avec une capacité de financement personnel insuffisante.

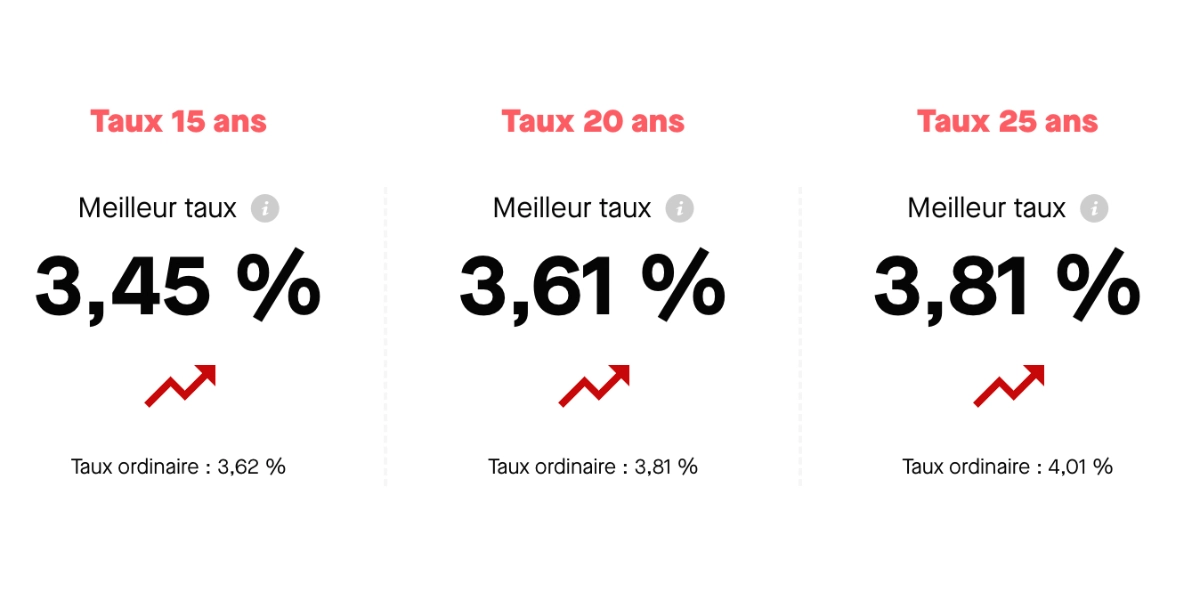

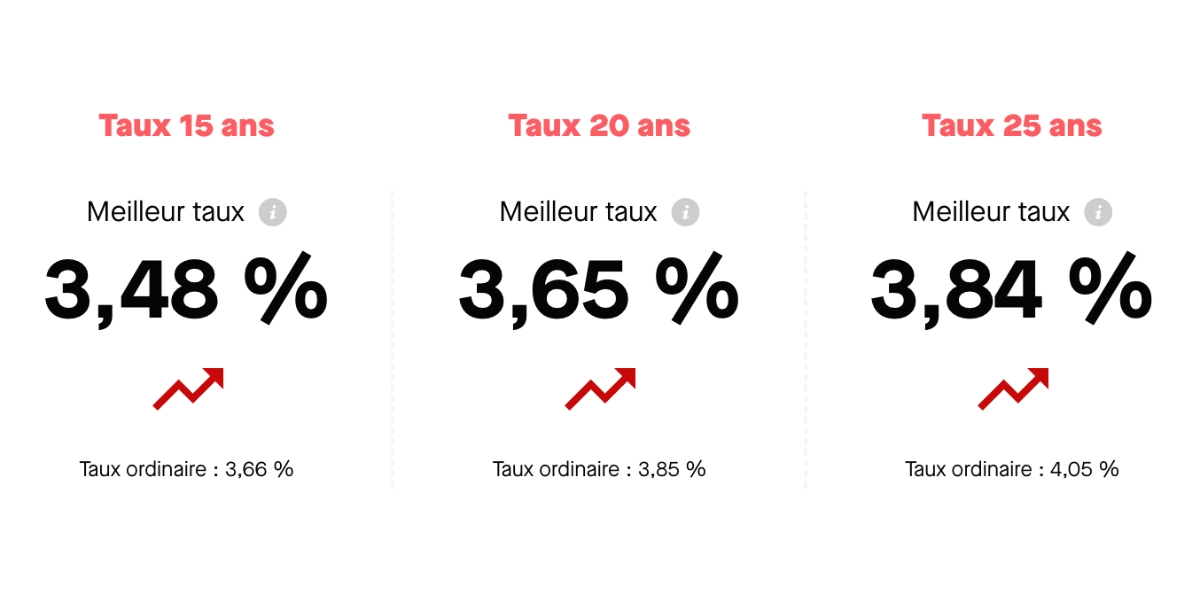

Les taux immobiliers en mai 2023 : revue et analyse 🧐

Au cours du mois de mai 2023, les taux d'emprunt immobilier diffèrent selon les prestataires. Il est donc fortement recommandé de procéder à une comparaison approfondie des différentes offres afin d'obtenir le taux le plus avantageux.

| Courtier / Durée | 10 ans / 120 mois | 15 ans / 180 mois | 20 ans / 240 mois | 25 ans / 300 mois |

|---|---|---|---|---|

| MeilleurTaux | 3,00 % | 3,19 % | 3,29 % | 3,43 % |

| Empruntis | 2,90 % | 3,10 % | 3,20 % | 3,25 % |

| Cafpi | 2,82 % | 3,10 % | 3,17 % | 3,30 % |

| ACE | 2,90 % | 3,05 % | 3,15 % | 3,25 % |

Il est à noter que l'augmentation des taux d'intérêt immobiliers en France se poursuit en mai 2023, avec une hausse de 29 points de base par rapport au mois d'avril de la même année. Toutefois, il convient de rappeler que les taux d'intérêt ne représentent qu'une partie du coût total du prêt immobilier. En effet, certains coûts supplémentaires ne sont pas inclus dans les taux d'intérêt tels que :

- l'assurance emprunteur,

- les frais de garantie,

- et les frais de dossier.

Pour obtenir une estimation plus précise du coût total du prêt immobilier, il est donc conseillé d'examiner également le Taux Annuel Effectif Global (TAEG), qui prend en compte tous les coûts associés au prêt immobilier. Les prestataires de crédit sont tenus de fournir le TAEG dans leur proposition de prêt.

Ainsi, l'augmentation des taux d'intérêt en mai 2023, la hausse de 29 points de base, est plus importante que les hausses observées en mars 2023 (+10 points de base) et en avril 2023 (+26 points de base).

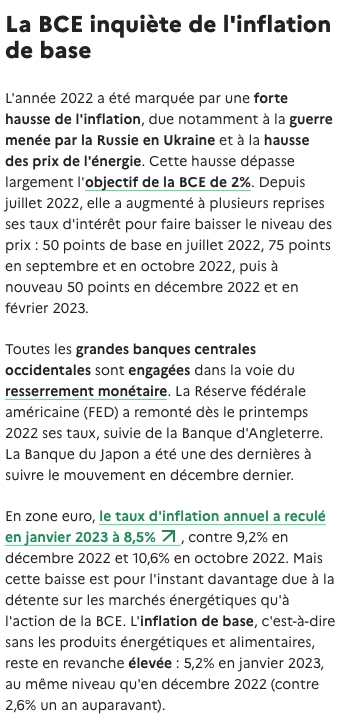

Source : Vie Publique - Une raison de l'augmentation des taux immobiliers : l'inflation

Pourquoi les taux augmentent en mai 2023 ?

Pour le mois de mai 2023, le taux d'usure est revalorisé à 4,52 %, soit une augmentation aussi significative que les précédentes. Plusieurs facteurs peuvent expliquer cette hausse, notamment :

- la conjoncture économique globale,

- les mesures de politique monétaire adoptées pour faire face à l'inflation,

- ainsi que la demande de crédit.

Ces différents éléments ont un impact direct sur les taux d'intérêt des prêts immobiliers et peuvent contribuer à leur évolution à court et moyen termes.

Une baisse des bénéfices sur les nouveaux prêts

Bien que les taux d'intérêt aient augmenté, la rentabilité des nouveaux crédits n'a pas été améliorée. En effet, les banques subissent une baisse de leurs marges, due notamment aux hausses successives du taux de refinancement de la BCE. Elle est passée à 3 % en mars 2023 après la hausse de février 2022. Cette évolution a eu un impact direct sur la production de nouveaux crédits, qui a été significativement réduite en raison d'une contraction de l'offre ainsi que d'une baisse de la demande.

| Période | Taux immobilier moyen(en %) | Sur 15 ans | Sur 20 ans | Sur 25 ans |

|---|---|---|---|---|

| Janvier 2020 | 1,12 | 0.92 | 1,08 | 1,33 |

| Décembre 2020 | 1,17 | 0,97 | 1,10 | 1,35 |

| Janvier 2021 | 1,13 | 0,95 | 1,07 | 1,33 |

| Décembre 2021 | 1,06 | 0,86 | 0,99 | 1,13 |

| Janvier 2022 | 1,07 | 0,88 | 1,00 | 1,15 |

| Décembre 2022 | 2,34 | 2,14 | 2,30 | 2,42 |

| Janvier 2023 | 2,59 | 2,43 | 2,59 | 2,74 |

| Mai 2023 | 3,12 | 3,19 | 3,29 | 3,43 |

L'augmentation de l'apport personnel complique l'obtention de prêts immobiliers

Au mois de mai 2023, on observe une forte augmentation des taux d'intérêt pour les prêts immobiliers en France. Cette hausse rend les emprunts plus coûteux pour les particuliers disposant d'un faible apport personnel. Ainsi, les taux pour les prêts sur une durée de 25 ans dépassent désormais les 3,0 %, rendant l'obtention d'un prêt à un coût abordable plus difficile pour ces emprunteurs.

Outre cette situation, le contexte économique actuel ne facilite pas non plus l'obtention de prêts immobiliers pour les personnes ayant un apport personnel limité. Cette situation peut donc représenter un obstacle pour ces demandeurs de prêts immobiliers. Ils doivent alors trouver des moyens alternatifs pour financer leur projet immobilier.

Source : CSA - Taux des crédits immobiliers aux particuliers

Décryptage des taux d'assurance emprunteur immobilier

Plusieurs critères entrent en jeu pour déterminer les taux d'assurance emprunteur immobilier, notamment :

- l'âge de l'emprunteur,

- sa situation tabagique (fumeur ou non fumeur).

Les taux moyens actuels d'assurance pour les emprunteurs sont les suivants :

| Catégorie | Taux d'assurance moyen |

|---|---|

| Fumeur de 20 ans | 0,08 % |

| Non-fumeur de 20 ans | 0,05 % |

| Fumeur de 30 ans | 0,13 % |

| Non-fumeur de 30 ans | 0,09 % |

| Fumeur de 40 ans | 0,25 % |

| Non-fumeur de 40 ans | 0,17 % |

| Fumeur de 50 ans | 0,33 % |

| Non-fumeur de 50 ans | 0,31 % |

Voici quelques-uns des impacts du taux d'assurance emprunteur sur un prêt immobilier :

Coût total du crédit : plus le taux d'assurance est élevé, plus le coût total du crédit sera important. Il est donc essentiel de comparer les offres d'assurance emprunteur pour trouver le meilleur taux et réduire le coût de votre prêt immobilier.

Capacité d'emprunt : le montant de l'assurance emprunteur est pris en compte dans le calcul de votre capacité d'emprunt. Un taux d'assurance élevé peut réduire votre capacité d'emprunt. Et, par conséquent, le montant que vous pouvez obtenir pour financer votre projet immobilier.

Mensualités : le taux d'assurance emprunteur influe également sur le montant des mensualités de remboursement de votre prêt. Un taux d'assurance plus élevé entraîne des mensualités plus importantes, ce qui peut affecter votre budget mensuel.

Durée du prêt : un taux d'assurance élevé peut vous inciter à choisir une durée de prêt plus longue pour réduire vos mensualités. Cependant, cela augmente également la durée pendant laquelle vous devez payer l'assurance emprunteur, ce qui peut augmenter le coût total du prêt.

5 astuces d'expert pour obtenir le meilleur taux d'intérêt sur votre crédit immobilier

Lorsque l'on a pour ambition de réaliser un projet conséquent tel qu'un achat immobilier, le recours à un prêt peut s'avérer être une solution financière pertinente. Cependant, il est bon de garder à l'esprit que le taux d'intérêt associé à l'emprunt peut occasionner des frais conséquents. Dans cette optique, il est primordial de connaître les stratégies à mettre en place pour optimiser son crédit et bénéficier des taux les plus attractifs.

Taux immobilier en mai 2023 pour un achat seul (revenu inférieur à 40 000 euros) :

Source : Pretto - Meilleur taux de crédit immobilier en mai 2023 pour un achat seul

Taux immobilier en mai 2023 pour un achat en couple (revenu inférieur à 40 000 euros) :

Source : Pretto - Meilleur taux de crédit immobilier en mai 2023 pour un achat en couple

Découvrez les recommandations d'experts en prêts immobiliers pour obtenir le taux le plus intéressant possible pour votre crédit en mai 2023 :

1. Analyse de votre profil d'emprunteur

Avant de faire une demande de financement pour l'acquisition d'un bien immobilier, il est primordial d'évaluer votre profil d'emprunteur. Les banques prennent en compte divers critères tels que :

- votre historique de crédit,

- votre situation financière actuelle,

- votre parcours professionnel,

- et votre capacité de remboursement afin d'évaluer la qualité de votre candidature.

Un profil solide et fiable permet d'accroître vos chances d'obtenir un taux d'intérêt avantageux.

2. Discussions avec les organismes financiers

Les banques et les courtiers sont souvent disposés à négocier les taux d'intérêt pour séduire de nouveaux clients. Il est donc conseillé de consacrer du temps à entrer en contact avec plusieurs établissements financiers pour trouver celui qui propose le taux d'intérêt le plus attractif correspondant à votre profil particulier.

3. Améliorer votre profil d'épargnant

Si votre dossier de crédit est insuffisant, il est possible d'adopter des mesures pour améliorer votre situation financière. Par conséquent, vous pouvez notamment :

- rembourser vos dettes,

- honorer les échéances de vos factures,

- épargner le plus possible,

- et éviter de contracter de nouveaux prêts bancaires.

Ces actions permettront progressivement d'établir une réputation financière solide, qui sera bénéfique pour vos projets immobiliers futurs.

4. Proposer des garanties complémentaires

Afin de maximiser vos chances d'obtenir un taux d'intérêt avantageux, il est astucieux de fournir des garanties supplémentaires telles que :

- un apport personnel important (de 15 à 20 %),

- ou la présence d'un co-emprunteur solvable.

Ces éléments peuvent rassurer les organismes financiers quant à votre aptitude à rembourser votre prêt dans les délais impartis. Par conséquent, il est important de prendre en compte ces facteurs pour négocier un taux d'intérêt compétitif pour votre prêt immobilier.

5. Les coûts supplémentaires

Outre le taux d'intérêt, il existe d'autres frais à considérer lors de l'emprunt immobilier, tels que :

- les frais de dossier,

- et les primes d'assurance emprunteur.

Il est donc crucial de comprendre tous les coûts associés à votre prêt et de les intégrer dans l'évaluation globale du coût de l'emprunt.

En mettant en pratique ces astuces avisées, vous pourrez optimiser votre emprunt immobilier et bénéficier du taux d'intérêt le plus compétitif. Néanmoins, il convient de rappeler que le taux d'intérêt n'est qu'un des nombreux éléments à considérer lors de la souscription d'un crédit immobilier. Il est également crucial d'analyser avec minutie :

- les modalités de remboursement,

- les frais supplémentaires,

- ainsi que les options de remboursement anticipé.

Pour optimiser votre prêt immobilier et obtenir un taux d'intérêt avantageux, il est impératif de :

- comprendre en profondeur votre profil d'emprunteur,

- négocier de manière habile avec les organismes financiers,

- et faire des choix éclairés en matière de finance.

Vous pouvez vous faire assister par un conseiller financier ou comparer les offres en ligne pour trouver le crédit immobilier qui répond le mieux à vos exigences financières.

En maximisant votre emprunt immobilier et en obtenant le taux d'intérêt le plus avantageux, vous pourrez économiser de l'argent sur le long terme et réaliser les projets les plus importants de votre vie. N'hésitez donc pas à suivre ces conseils pratiques.

"Les taux immobiliers sont soumis à une multitude de facteurs économiques, tels que l'inflation, la conjoncture économique et les politiques monétaires. Ainsi, une augmentation des taux d'intérêt peut être influencée par des événements économiques nationaux ou internationaux, et il est important pour les emprunteurs de se tenir informés des tendances du marché immobilier afin de prendre des décisions financières éclairées."- Tom, expert immobilier chez DIMO Diagnostic

- Les taux continuent d'augmenter.

- Taux immobilier moyen à 15 ans : 3,19 %

- Taux immobilier moyen à 20 ans : 3,29 %

- Taux immobilier moyen à 25 ans : 3,43 %

Merci pour votre lecture 💚

Voici un rappel des taux 2023 des mois précédents :