Plus-value résidence secondaire. Elle intervient lors de l'acquisition d'un bien immobilier à titre de résidence non principale. Elle est soumise à l'imposition sur la plus-value immobilière contrairement à celle des logements principaux. Comment la calcule-t-on ? Quels sont les taux d'imposition ? Peut-on en être exonéré ? Dimo Diagnostic vous dit tout ce que vous devez savoir !

Sommaire

- Qu'est-ce que la plus-value d'une résidence secondaire ?

- Comment l'imposition sur la résidence secondaire évolue-t-elle avec le temps ?

- Comment calculer la plus-value sur une résidence secondaire ?

- Quels sont les cas d’exonération de plus-value d’une résidence secondaire ?

- Les diagnostics obligatoires dans le cas de la vente

Qu'est-ce que la plus-value d'une résidence secondaire ? 🏠

Déterminer sa valeur imposable

Elle représente l’écart entre le prix d'achat et celui de vente final du bien. Cela va déterminer sa valeur immobilière imposable. Dans le cas d’une cession d’une habitation secondaire sur le sol français en 2023, la plus value d'une résidence secondaire est taxée à 36,2 %. Cela concerne les logements secondaires détenus depuis moins de 30 ans.

Importance des résidences

Les résidences prennent de plus en plus d’importance en France. Elles représentent 33 % du parc immobilier dans les régions montagneuses (61 % à plus de 1.500 mètres d’altitude). Et 18 % du littoral.

Une taxe redevable par toutes les résidences secondaires sur le sol français

Tout acquéreur de résidence secondaire en France ou à l’étranger est redevable de cette taxe immobilière dès lors qu’il réside sur le sol français. Cette réglementation concerne à la fois les personnes physiques et morales soumises à l'impôt sur le revenu. Elles sont responsables du paiement de cet impôt sur les plus-values immobilières secondaires.

Dimo Diagnostic ©

Comment l'imposition sur la plus-value sur une résidence secondaire évolue-t-elle avec le temps ? ⌛

La plus value immobiliere sur la vente d’un logement à titre de résidence secondaire fonctionne sur la période de possession du titre de propriété. Avant 5 ans, le bailleur paie de fortes taxes immobilières sur l’acquisition d’un habitat secondaire. Ces biens sont soumis à la fois à la taxe d’habitation ainsi que la taxe foncière.

Pour faire simple, plus vous conservez la propriété longtemps, moins les frais à payer seront lourds.

L'exonération de l'impôt sur les plus-values après 22 ans de possession :

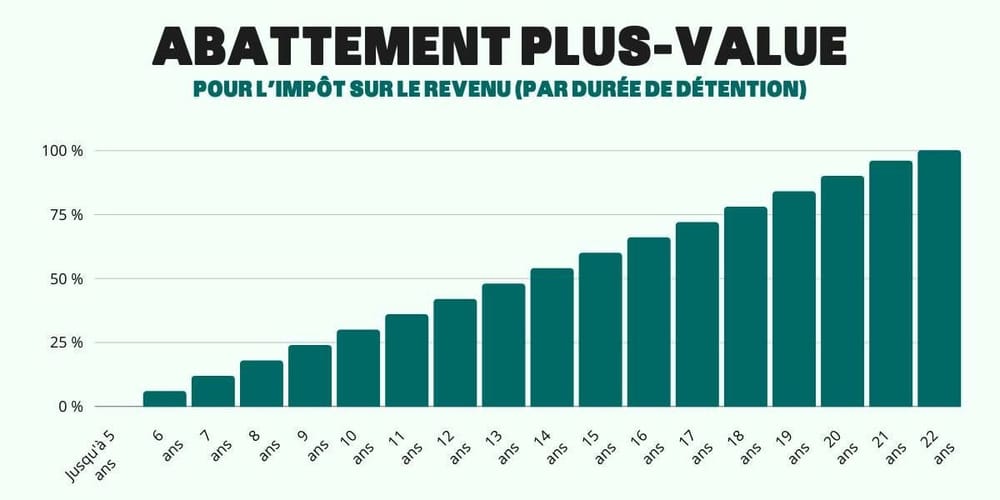

Vous pouvez bénéficier de l'exonération totale de l'impôt forfaitaire sur le revenu de concernant les gains immobiliers. Pour cela, il est nécessaire de détenir la propriété pendant 22 ans.

L'abattement sur l'impôt sur le revenu en fonction de la durée de possession est de :

- 6 % par an à partir de la 6ème année jusqu'à la 21ème.

- puis de 4 % à la 22ème année.

Cela totalise 100 % au bout de 22 ans.

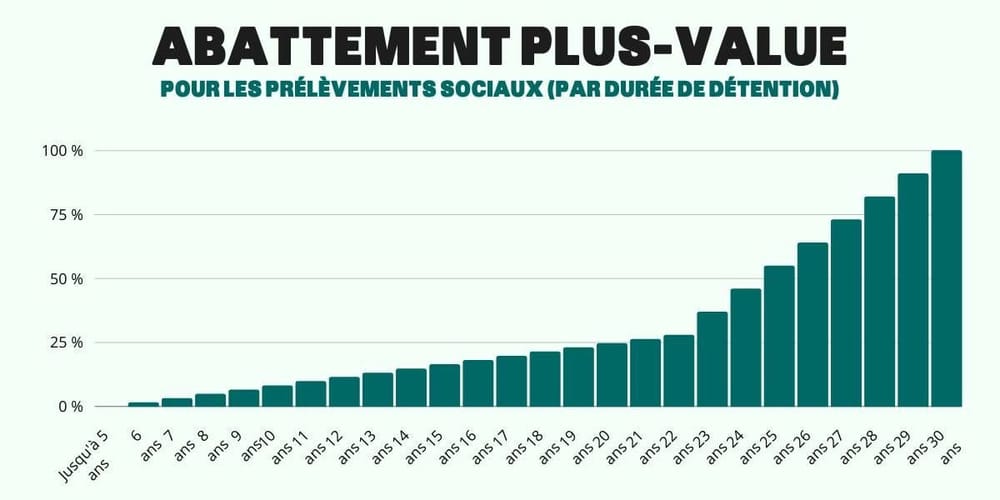

L'exonération des prélèvements sociaux n'intervient qu'après 30 ans de possession

Les gains immobiliers sont totalement exonérés des prélèvements sociaux après 30 ans de possession. L'abattement est de :

- 1,65 % à partir de la 6ème année,

- de 1,60 % à la 22ème,

- et de 9 % à partir de la 23ème.

Cela totalise 100 % au bout de 30 ans de détention.

Comment calculer la plus-value sur une résidence secondaire ? 💼

La plus-value sur une résidence secondaire se calcule d'abord en prenant la valeur brute. Elle s'obtient en déduisant le prix initial de celui de vente négocié entre les parties. On ajoute ensuite le nombre d'années de possession du bien par le bailleur. De la sorte on sera capables de déterminer la plus-value taxable, aussi appelée plus-value immobilière nette.

Différentes étapes à suivre

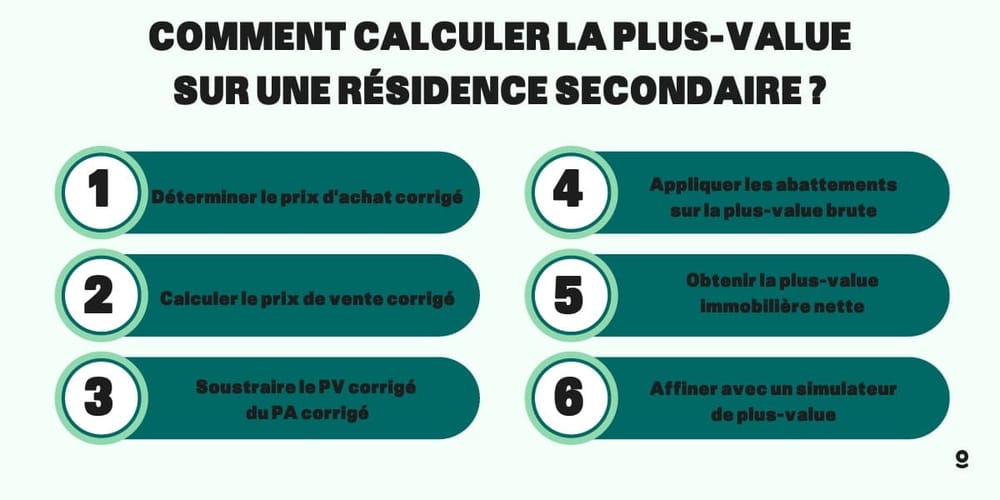

Voici les étapes à suivre pour connaître la plus-value résidence secondaire :

- Soustraire le prix initial corrigé à celui de vente corrigé.

- Application des abattements sur la plus-value brute pour définir la base imposable et avoir une fiscalité avantageuse.

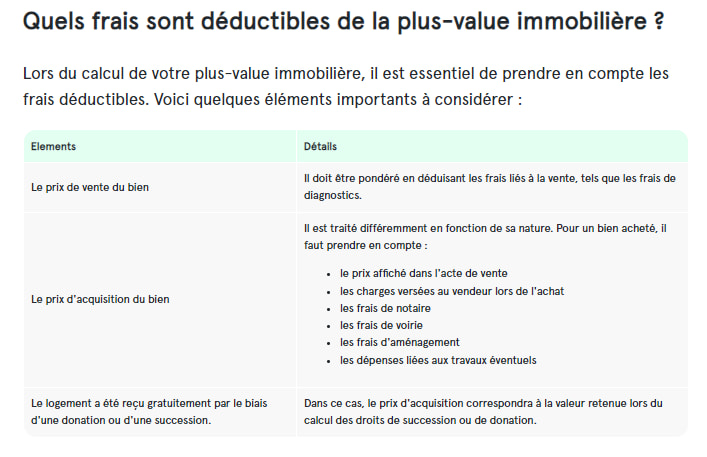

Pour connaître la valeur brute, l’acquéreur doit se baser sur deux informations primordiales pour avoir le bon calcul :

- Le prix d’achat congé qui englobe les divers frais d’acquisition du bien (exemple avec les frais de notaire qui peuvent être majorés à 7.5 %). A cela s'ajoute les coûts de potentiels travaux sur transmission de factures.

- Le prix de vente congé qui concerne les montants dus de l’acquéreur qui sont inscrits dans l’acte de vente (prix de vente définitif, indemnités, etc.). Il diminue également les frais de cession induits comme la TVA ou la réalisation des diagnostics immobiliers obligatoires.

✅ Exemple : Prenons l'exemple de Margot qui cherche à connaître le montant de la plus-value qu'elle peut réaliser sur la vente de sa résidence secondaire. Pour aider Margot à la calculer, il est important de prendre en compte plusieurs éléments. Voici les étapes à suivre :

- Déterminez le prix d'acquisition.

Margot doit connaître le tarif auquel elle a acheté sa résidence secondaire. Il devra comprendre les frais d'acquisition tels que les frais de notaire, les commissions d'agence immobilière, etc. Ce montant correspondra à la base du calcul de la plus-value. - Calculez les dépenses liées à l'acquisition.

Ajoutez les frais engagées lors de l'achat de la résidence secondaire, telles que les frais notariés, les commissions d'agence. N'oublions pas les frais d'aménagements réalisés immédiatement après l'achat, etc. Ces coûts peuvent être déduits du prix d'acquisition pour obtenir le coût réellement payé. - Ajoutez les coûts d'améliorations.

Si Margot a effectué des travaux d'amélioration sur sa résidence secondaire, elle peut les inclure dans le calcul. Cela comprend les rénovations, les agrandissements, les installations supplémentaires, etc. Les dépenses liées à ces améliorations peuvent être ajoutées au prix d'acquisition. - Calculez le prix de vente.

Margot doit déterminer le tarif de vente auquel elle prévoit de vendre sa résidence secondaire.

Vous pouvez utiliser un simulateur de plus-value immobilière pour vous aider dans vos calculs si besoin.

Dimo Diagnostic ©

Valoriser la plus-value immobilière avec des travaux

La réalisation de d'aménagements au sein du logement permet de réduire le montant de la taxe d’une plus-value résidence immobilière.

Il peut s’agir de travaux d’aménagement des lieux, d’agrandissement des pièces, de construction d’annexes ou encore d’amélioration de l’habitat. La réduction de sa valeur via des travaux est possible dans le respect de certains critères :

- Les charges locatives ne sont pas prises en compte s’il s’agit d’un bien mis en location.

- Les frais déjà déduits sur le revenu imposable ne sont également pas prises en compte.

- Les modifications doivent avoir après l’acquisition du bien immobilier à titre de résidence secondaire.

- Le prix d’acquisition n’est pas impacté par les aménagements de réparation et d’entretien.

Le montant des aménagements réalisés représente 15 % du prix du bien détenu depuis au moins 5 ans en l’absence de justificatifs des frais.

Calcul de la taxe

Les abattements pour durée représentent la seconde partie du calcul de la plus-value d’un logement secondaire. Ils s’appliquent sur le résultat de la valeur brute. Le nombre d’années de détention du bien est le critère principal pour le calcul de la taxe immobilière. Avec ces abattements, la base imposable est moindre ce qui rend la fiscalité plus attirante.

En cas de revente immobilière, le taux considérables des plus-values résidence secondaire est :

- De 19 % pour l'impôt sur le revenu.

- Et il est de 17,2 % pour les prélèvements sociaux (augmenté selon l'arrêté de la loi de financement en 2018).

Cela représente un taux d'imposition total à 36,2 % de l'assiette fiscale. Pour les bénéfices supérieurs à 50 000 euros. Notons qu'un impôt supplémentaire de 2 à 6 % est inclus dans le calcul.

Ainsi, l’impôt d’une plus-value d'une résidence secondaire se divise en deux parties :

- une part représentée par l’impôt sur le revenu,

- une autre sur les prélèvements sociaux.

L’abattement sur les montants imposables est progressif à partir de la 6ᵉ année de possession du bien.

Abattement par période de détention pour l'impôt sur le revenu

| Années de possession du bien | Abattement appliqué au montant imposable |

|---|---|

| Jusqu'aux 5 premières années | 0% |

| 6 ans | 6% |

| 7 ans | 12% |

| 8 ans | 18% |

| 9 ans | 24% |

| 10 ans | 30% |

| 11 ans | 36% |

| 12 ans | 42% |

| 13 ans | 48% |

| 14 ans | 54% |

| 15 ans | 60% |

| 16 ans | 66% |

| 17 ans | 72% |

| 18 ans | 78% |

| 19 ans | 84% |

| 20 ans | 90% |

| 21 ans | 96% |

| 22 ans | 100% |

Dimo Diagnostic ©

Abattement par année de détention pour les prélèvements sociaux

Pour les prélèvements sociaux le pourcentage d’abattement est nul jusqu’à la cinquième année puis devient progressif. À partir de la 30ᵉ année, l’abattement est complet et la plus-value résidence secondaire est dès lors exonérée d’impôts.

| Durée de détention du bien | Abattement appliqué au montant imposable |

|---|---|

| Jusqu'à 5 ans | 0 % |

| 6e année | 1,65 % |

| 7e | 3,3 % |

| 8e | 4,95 % |

| 9e | 6,6 % |

| 10e | 8,25 % |

| 11e | 9,9 % |

| 12e | 11,55 % |

| 13e | 13,2 % |

| 14e | 14,85 % |

| 15e | 16,5 % |

| 16e | 18,15 % |

| 17e | 19,8 % |

| 18e | 21,45 % |

| 19e | 23,1 % |

| 20e | 24,75 % |

| 21e | 26,4 % |

| 22e | 28 % |

| 23e | 37 % |

| 24e | 46 % |

| 25e | 55 % |

| 26e | 64 % |

| 27e | 73 % |

| 28e | 82 % |

| 29e | 91 % |

| 30e | 100 % |

Dimo Diagnostic ©

Il y a également deux forfaits cumulables qui permettent de majorer le prix d'acquisition :

- Un forfait à 7.5 % qui tient compte des frais et des charges liées à l'acquisition du bien.

- Un forfait à 15 % si vous êtes propriétaire de votre résidence secondaire depuis 5 ans minimum, qui tient compte des frais sur les aménagements réalisés.

Avec une majoration du prix d'acquisition associée avec les forfaits à 7.5 % et 15 %, cela donne :

300 000 + (300 000 x 0,075) + (300 000 x 0,15) = 367 500 €

La part imposable de la plus-value passe donc à :

400 000 - (300.000 + 67.500) = 32 500 euros (au lieu de 100 000 € à la base.)

Quels sont les cas d’exonération de plus-value d’une résidence secondaire ? 📜

Quelques exceptions à la taxe sur la plus-value résidence secondaire

- Le tarif de vente est inférieur à 15.000 € pour une seule personne. S'il s'agit d'un couple il devra être inférieur à 30.000 €.

- Le propriétaire tenant en détention le bien immobilier depuis plus de 30 ans.

- Les personnes qui cèdent le logement secondaire sont des retraités ou invalides et en condition modeste.

- La plus-value immobilière concerne une expropriation.

- L’habitation secondaire est localisée sur le territoire français, mais pas la personne qui la cède.

Les frais à soustraire de la plus-value

Dimo Diagnostic ©

Les diagnostics obligatoires dans le cas de la vente

Imaginons que vous ayez réussi à trouver la perle rare. La maison qui répond à tous vos critères mais vous redoutez une mauvaise surprise. Ces mauvaises surprises qui n'apparaissent qu'après quatre à six mois de la cession !

Et bien sachez que le vendeur a des obligations au même titre que lorsque vous achetez une résidence principale. La loi l'oblige à vous fournir un dossier de diagnostics techniques . Ce dossier vous sera remis avant la conclusion de la cession définitive.

Il devra comporter les différentes informations selon la nature du diagnostic. Elles vous seront essentielles pour prendre des décisions en connaissance de l'état réel du bien. Voici la liste des diagnostics obligatoires lors de la vente d'une maison individuelle :

- Diagnostic de performance énergétique (DPE)

- Constat de risque d'exposition au plomb (Crep)

- État mentionnant la présence ou l'absence d'amiante

- État de l'installation intérieure de l'électricité si l'installation a plus de 15 ans

- État de l'installation intérieure du gaz si l'installation a plus de 15 ans

- État de l'installation d'assainissement non collectif

- État relatif à la présence de termites

- État des risques (naturels, miniers, technologiques, sismiques, radon...)

- Diagnostic Bruit Audit énergétique si le logement est classé F ou G sur le DPE

Dans le cas d'un appartement, la liste reste la même. Sauf exception de l'Audit énergétique qui devra être remplacé par le Carnet d'information du logement (CIL).

- La plus-value représente le gain entre le prix d'achat d'un bien immobilier et son prix de vente.

- Vous êtes totalement exonéré d'impôt sur votre résidence secondaire au bout de 22 ans de détention.

- Pour connaître le montant de la plus-value, il est nécessaire de soustraire le prix de vente du bien à celui d'achat.

- Il peut y avoir une exonération de la taxe sur la plus-value dans certains cas.

Merci, on espère vous revoir bientôt 💚