Taux immobilier mai 2022 : Les conditions de taux proposées aux emprunteurs pour leur crédit immobilier augmentent début mai et sur les derniers mois du continuum. De plus, les taux d'emprunt ont fortement accéléré ces dernières semaines, dans une phase haussière depuis début 2022, mettant sous pression le marché du logement. Les meilleures offres sont toujours en hausse de +0,09 % à +0,25 % par rapport au mois précédent. La hausse des taux d'intérêt, combinée à de faibles taux d’usure, a rendu de plus en plus difficile l'obtention de prêts bancaires. Aujourd'hui, Dimo vous donne le détail des taux immobiliers du mois de mai 2022.

Quel taux pour votre projet immobilier ? Obtenez le meilleur dès maintenant !Mai 2022 : quelle est la tendance actuelle des taux ?

Des taux d'intérêt toujours en hausse

Comme on pouvait s'y attendre, les taux de crédit immobilier bruts ont continué d'augmenter au début du mois de mai. Selon les barèmes de la banque que les courtiers ont reçue, le taux moyen varie entre :

- 1,30 % et 1,45 % sur 15 ans

- 1,45 % et 1,5 % sur 20 ans

- 1,65 % et 1,70 % sur 25 ans.

Les taux ont augmenté de 10 points de base en mai par rapport à avril dernier (source Artémis Courtage et Cafpi). Ils n'ont cessé de gagner des points depuis début 2022. Ce qui est une évolution attendue, car ils ne sont pas destinés à rester au plus bas avec le retour de l'inflation, mais plus que prévu.

Pour rappel, l’année dernière, il était tout à fait courant de s’endetter sous la barre des 1 %. On parle ici d’une durée classique de 20 ans, sans prendre en compte les assurances et coût de sûreté. Il est désormais impossible de trouver des crédits à de tel taux. Sauf pour de très rare personne ayant des revenus très confortables et un apport personnel énorme.

Lors du premier trimestre 2022, les taux affichés étaient d’environ 1,12 %. Cependant, l’augmentation de ceux-ci s’est accélérée au fil des mois. Bien qu’ils restent encore attractifs, ils demeurent nettement inférieurs au taux d’inflation actuel. Cela montre que les banques tentent de préserver une demande grâce à des conditions favorables. Et cela, face à des environnements géopolitique et économique relativement incertains.

Il est important de préciser que les banques continuent de bénéficier de conditions monétaires optimales. En effet, et ce, malgré l’inflation, la BCE (Banque Centrale Européenne) maintient un taux de refinancement à 0 %. Ce maintient a pour but de soutenir la consommation et le crédit. Néanmoins, il y a de forte probabilité qu’elle lève ses taux directeurs d’ici à juillet afin de contrer l’inflation.

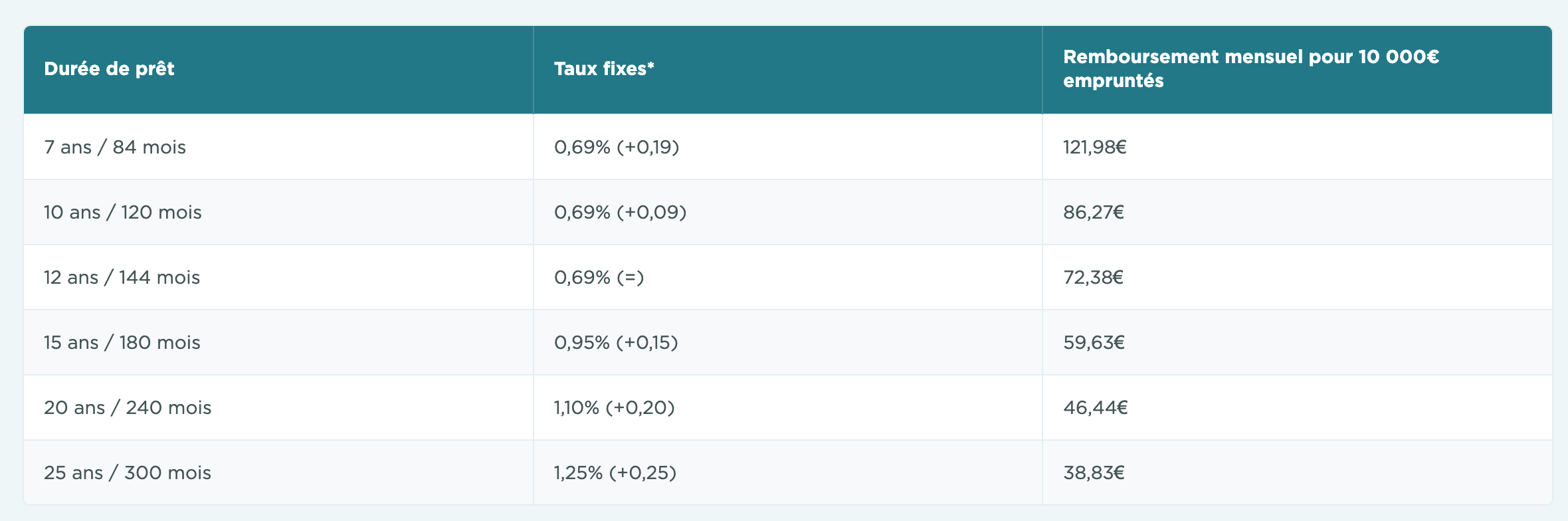

Le meilleur taux immobilier en mai 2022 par durée

En mai 2022, on remarque que les taux sont globalement en hausse, notamment pour 5 durées. Seul la durée de 12 ans semble ne pas connaître d’inflation.

On retrouve la plus petite hausse de taux sur les prêts de 10 ans et la plus forte augmentation sur les prêts de 25 ans.

Les taux restent tout de même relativement bas, malgré les hausses généralisées et successives qui prennent place depuis les taux de janvier 2022.

Grille des meilleurs taux immobiliers en mai 2022

Le taux immobilier de mai 2022 généralement constaté

Concernant les taux de crédit immobilier généralement observés, on observe encore ce mois-ci des hausses comprises entre +0,12 % et +0,21 %, selon la durée. Pendant deux mois consécutifs, en mars et avril, la hausse cumulée a été proche de +0,40 %, ce qui a provoqué une dégradation irréparable du pouvoir d'emprunt et d'achat des accédants à la propriété.

Exemple : un prêt immobilier contracté sur 20 ans pour 200 000€ emprunté. Il subit une hausse d’environ 0,40 % :

- La mensualité va varier de 36 € de plus. Ce qui fait que sur la durée totale, le coût du crédit augmente de 8 640€.

- Dans le cas où l’emprunteur conservait la mensualité qu’il avait en mars pour 200 000€, il ne pourrait emprunter aujourd’hui que 192 450€ pour le même effort de remboursement. Le coût de son emprunt serait, quant à lui, augmenté de 7 550€. Ce qui fait que son pouvoir d’emprunt diminuerait de 4 %.

Barème des taux immobilier moyens en mai 2022

Comparaison avec les meilleurs taux du mois d’avril en région :

- Nord : la région n’a connu d’une seule hausse. Il s’agit de celle du meilleur taux sur 7 ans. Ce taux d’emprunt atteint 0,60 % et donc une hausse de 0,05 %. Les autres durées d’emprunt restent relativement stables.

- Ile-de-France : ici, les taux connaissent plus de variation. En effet, on assiste à une hausse de 0,09 à 0,19 % en fonction de la durée des emprunts. Le taux immobilier minimum sur la région se présente sur 20 ans à 1,22 %.

- Ouest : + 0,15 % sur tous les meilleurs taux qui affichent de 0,69 % à 1,25 % et un taux sur 20 ans à 1,10 %.

- Sud-Ouest : les meilleurs taux subissent une hausse plus forte, de + 0,22 % à + 0,25 %. Cependant, ils ont un meilleur taux immobilier sur 20 ans à 1,20 %.

- Méditerranée : climat quasi identique au Nord de la France : pas d’augmentation ainsi qu'un taux immobilier mini sur 20 ans qui affiche toujours 1 %.

- Rhône-Alpes : tous les meilleurs taux subissent des variations, sauf celui sur 7 ans, avec des augmentations de 0,09 % à 0,18 % selon les durées. Le taux de prêt immobilier mini sur 20 ans et de 1,23 % dans cette région.

- Est : enfin, les hausses de taux mini s’étalent de 0,15 % à 0,18 %, avec un meilleur taux de crédit immobilier sur 20 ans de 1,25 %.

Taux immobilier mai 2022 : forte progression des refus de prêt

En conséquence, les taux de rejet ont explosé. Selon le courtier Vousfinancer, 75 % de ses agences vont augmenter, et dans certaines agences, 20 % des documents sont rejetés, car le TAEG (taux annuel effectif global) dépasse le taux maximum autorisé. Au total, 24 % des demandes ont échoué en avril, contre 4,3 % l'an dernier.

D’après Meilleurtaux, le problème de l'usure exigeait des marges plus faibles. Voire aucune commission, pour que les clients obtiennent des prêts hypothécaires. D'autres intermédiaires affirment également avoir fait des efforts commerciaux sans précédent.

Pour l'instant, la Banque de France est muette sur toute réforme de l'usure, une position confirmée par plusieurs associations de consommateurs qui estiment que le système actuel fonctionne parfaitement pour protéger les emprunteurs. Cependant, l'agence consultera les participants de la banque pour avoir une image claire de la situation et évaluer la méthode de calcul de l'usure.

Obtenez votre meilleur taux dès maintenant !