Nous comprenons l'importance de la gestion de patrimoine pour assurer votre avenir financier et celui de votre famille. Lorsqu'il s'agit de construire, développer et protéger votre patrimoine, il est essentiel de bénéficier des conseils d'experts en la matière. Dans cet article, nous vous présenterons les principaux aspects de la gestion de patrimoine et vous fournirons des conseils pratiques pour optimiser vos investissements.

Sommaire

La gestion de patrimoine : qu'est-ce que c'est ? 🤔

La gestion de patrimoine englobe un large éventail de tâches et de décisions visant à construire et à développer votre patrimoine. Il s'agit d'une démarche à la fois personnelle et personnalisée. Elle nécessite une compréhension approfondie :

- de votre situation financière,

- de vos objectifs à court et à long terme,

- ainsi que des instruments financiers et immobiliers disponibles sur le marché (ex : SCPI, investissement locatif, etc.).

Votre patrimoine peut être composé de divers actifs, tels que :

- des biens immobiliers (résidences principales et secondaires, investissements locatifs),

- des placements financiers (actions, obligations, fonds communs de placement),

- des produits d'assurance (assurance-vie, assurance prévoyance), etc.

La gestion de ces actifs demande une expertise et une vision globale afin :

- d'optimiser les rendements,

- de minimiser les risques,

- et de répondre à vos besoins spécifiques.

Sophie, âgée de 35 ans, souhaite mettre en place une stratégie de gestion de patrimoine afin de sécuriser son avenir financier. Après avoir évalué sa situation avec un CGP, elle décide de prendre les mesures suivantes :

- Établissement d'un budget et gestion des dépenses : Sophie commence par établir un budget détaillé en prenant en compte ses revenus, ses dépenses courantes, ses charges et ses objectifs financiers à long terme. Elle veille à maintenir un équilibre entre ses dépenses et ses revenus, tout en allouant une part à l'épargne et aux investissements.

- Constitution d'une réserve d'urgence : Sophie comprend l'importance d'avoir une réserve d'argent liquide pour faire face aux imprévus tels que des frais médicaux ou des réparations d'urgence. Elle s'engage à épargner régulièrement pour constituer cette réserve, ce qui lui apporte une tranquillité d'esprit financière.

- Épargne et investissement : Sophie met en place une stratégie d'épargne en diversifiant ses placements. Elle décide d'allouer une partie de son revenu mensuel à un compte d'épargne à haut rendement pour atteindre ses objectifs à court terme, comme l'achat d'un appartement. Elle envisage également de diversifier ses investissements à plus long terme, en consultant un conseiller financier pour évaluer les options telles que les actions, les obligations ou les fonds communs de placement.

- Protection de ses actifs : Sophie prend des mesures pour protéger ses actifs en souscrivant à une assurance adaptée. Elle choisit une assurance habitation pour couvrir son appartement, une assurance automobile pour son véhicule et une assurance-vie pour protéger sa famille en cas de décès prématuré.

- Préparation de la retraite : Sophie est consciente de l'importance de préparer sa retraite. Elle contribue régulièrement à un plan d'épargne retraite (PER) ou à un régime de retraite complémentaire pour assurer une source de revenus stable après son départ à la retraite.

- Planification successorale : Sophie réfléchit à la manière dont elle souhaite que son patrimoine soit transmis à ses proches. Elle consulte un notaire pour rédiger un testament et organiser la répartition de ses actifs conformément à ses souhaits, tout en tenant compte des aspects légaux et fiscaux.

Ce scénario illustratif montre comment Sophie met en place une stratégie de gestion de patrimoine adaptée à ses besoins et objectifs personnels. Chaque individu aura des circonstances et des priorités différentes, il est donc important de personnaliser avec un CGP certifié.

Faut-il faire appel à un conseiller en gestion de patrimoine ? 🧐

- Faire appel à un conseiller en gestion de patrimoine qualifié est essentiel pour obtenir des conseils personnalisés et adaptés à votre situation. Ces professionnels possèdent une connaissance approfondie des marchés financiers et immobiliers, ainsi que des stratégies d'investissement les plus efficaces.

- Lorsque vous travaillez avec un conseiller en gestion de patrimoine, la première étape consiste à établir un bilan patrimonial complet. Cette évaluation approfondie de votre situation financière actuelle vous permettra de mieux comprendre votre patrimoine existant. Et de définir vos objectifs financiers à court et à long terme. En fonction de ces objectifs, votre conseiller pourra vous recommander les meilleurs investissements et stratégies pour atteindre vos ambitions financières.

- Un conseiller en gestion de patrimoine ne se contente pas de vous aider à sélectionner les investissements les plus appropriés. Il veille également à la diversification de votre portefeuille, à l'optimisation fiscale, à la gestion des risques et à la planification successorale. Ces aspects sont essentiels pour maximiser les rendements et assurer la pérennité de votre patrimoine.

Canva

Les clés pour développer votre patrimoine avec succès 🏆

Développer votre patrimoine de manière efficace nécessite une approche réfléchie et stratégique. Voici quelques clés à prendre en compte pour optimiser vos investissements :

1. Établir un plan financier solide

Commencez par définir vos objectifs financiers à court et à long terme. Souhaitez-vous acquérir une résidence secondaire, préparer votre retraite, ou encore constituer un fonds d'urgence ? Un conseiller en gestion de patrimoine peut vous aider à établir un plan financier solide en fonction de vos aspirations et de votre capacité d'investissement.

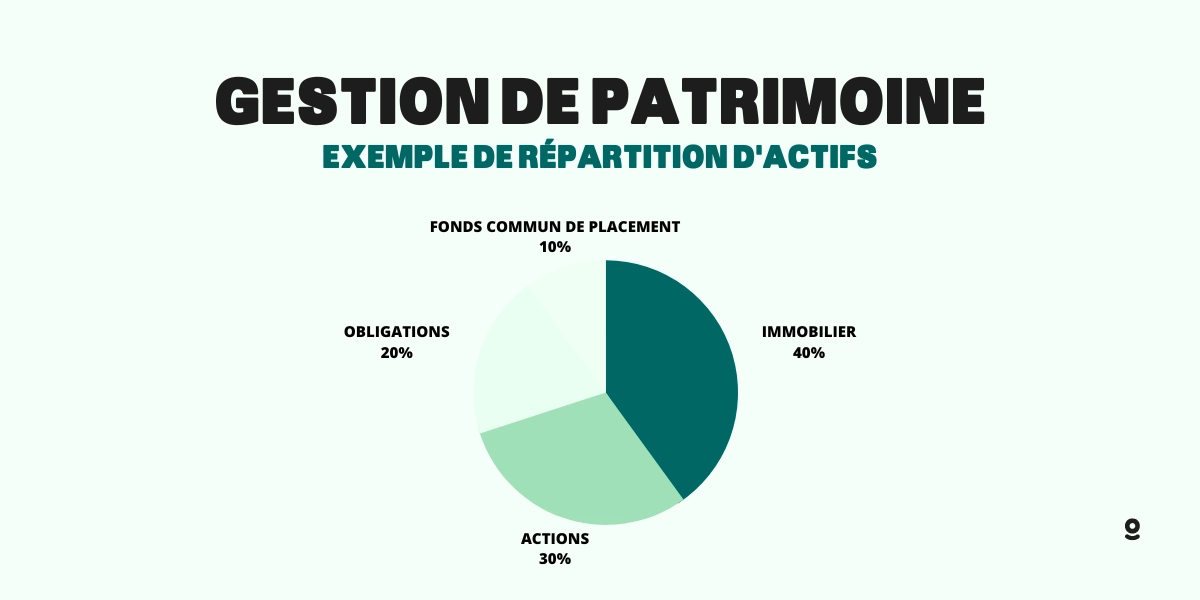

2. Diversifier vos investissements

La diversification de vos investissements est une stratégie essentielle pour réduire les risques et maximiser les rendements. En répartissant vos fonds entre différentes classes d'actifs (immobilier, actions, obligations, etc.), vous diminuez votre exposition à un seul secteur et augmentez les opportunités de croissance.

Dimo Diagnostic ©

⚠️ Cet exemple représente une répartition hypothétique et peut varier en fonction des objectifs de chaque investisseur, de sa tolérance au risque et d'autres facteurs personnels. Nous soulignons que la répartition idéale des actifs peut différer d'une personne à l'autre, en fonction de sa situation financière et de ses objectifs spécifiques. Il est recommandé de consulter un conseiller en gestion de patrimoine pour obtenir une recommandation personnalisée.

3. Profiter des avantages fiscaux

La gestion de patrimoine offre souvent des opportunités de réduction d'impôts. Renseignez-vous sur les dispositifs de défiscalisation disponibles, tels que la loi Pinel pour l'investissement immobilier locatif ou les produits d'assurance-vie offrant des avantages fiscaux attractifs. Votre conseiller en gestion de patrimoine pourra vous guider dans l'optimisation de votre situation fiscale.

Vous trouverez ici un article sur comment éviter les droits de succession sur un bien immobilier.

4. Planifier votre retraite

La préparation de votre retraite est un aspect crucial de la gestion de patrimoine. Anticipez vos besoins financiers futurs en établissant un plan de retraite adapté à votre situation. Les produits d'épargne retraite, tels que le PERP ou le contrat Madelin, offrent des avantages fiscaux intéressants pour constituer un complément de revenu stable une fois que vous aurez cessé votre activité professionnelle.

5. Protéger votre patrimoine et vos proches

N'oubliez pas d'inclure des mesures de protection pour votre patrimoine et vos proches. L'assurance-vie, par exemple, permet de garantir une sécurité financière à votre famille en cas de décès prématuré. De plus, envisagez la mise en place d'une planification successorale pour assurer une transmission harmonieuse de votre patrimoine aux générations futures.

| Étapes de la gestion de patrimoine | Description |

|---|---|

| Évaluation de la situation | Analyse de la situation financière actuelle, des objectifs à court et long terme, et des instruments financiers disponibles |

| Établissement d'un plan | Mise en place d'un plan financier personnalisé pour atteindre les objectifs |

| Gestion des investissements | Sélection et gestion des investissements adaptés aux objectifs et à la tolérance au risque du client |

| Optimisation fiscale | Identification des opportunités de réduction d'impôts et de stratégies fiscales avantageuses |

| Gestion des risques | Minimisation des risques par la diversification des investissements et la mise en place de mesures de protection |

| Planification successorale | Organisation de la transmission du patrimoine aux générations futures |

Comment choisir un bon gestionnaire de patrimoine ? 🤔

Le choix d'un bon gestionnaire de patrimoine est une décision importante qui peut avoir un impact significatif sur votre avenir financier. Voici quelques conseils pour vous aider à faire un choix éclairé :

1. Qualifications et expérience :

Recherchez un gestionnaire de patrimoine qui possède une solide expérience dans le domaine et des qualifications appropriées. Ils devraient avoir une bonne compréhension des marchés financiers et une expertise dans des domaines tels que la planification financière, l'investissement, la fiscalité, la planification de la retraite et l'assurance.

Canva

2. Réputation :

La réputation d'un gestionnaire de patrimoine est également importante. Faites des recherches sur Internet, demandez des références à des clients actuels ou précédents, et vérifiez si le gestionnaire ou son entreprise ont été impliqués dans des litiges ou des actions en justice.

3. Compatibilité :

Chaque gestionnaire de patrimoine a son propre style de gestion et son approche en matière d'investissement. Assurez-vous que ces derniers sont en adéquation avec vos objectifs et votre tolérance au risque. Un bon gestionnaire de patrimoine devrait être disposé à vous écouter, à comprendre vos besoins et à travailler avec vous pour élaborer un plan qui vous convient.

4. Transparence des frais :

Les gestionnaires de patrimoine facturent généralement leurs services de différentes manières. Par exemple :

- en prélevant un pourcentage des actifs qu'ils gèrent,

- une commission sur les transactions,

- ou une combinaison des deux.

Assurez-vous de bien comprendre comment et combien vous serez facturé.

5. Indépendance :

Un gestionnaire de patrimoine indépendant peut souvent offrir une gamme plus large de produits et de services, car il n'est pas lié à une entreprise particulière. Cela peut vous permettre d'accéder à des opportunités d'investissement plus diversifiées et potentiellement plus rentables.

6. Suivi et communication :

Un bon gestionnaire de patrimoine doit être facilement accessible et doit communiquer régulièrement avec vous pour faire le point sur vos investissements. Mais aussi vous informer des changements de marché, et discuter de tout ajustement nécessaire à votre plan financier.

Canva

TOP 8 des sociétés de gestion de patrimoine en France :

Voici une liste non exhaustive de certaines des entreprises de gestion de patrimoine bien connues et respectées en France :

- Carmignac : fondée en 1989, Carmignac est l'une des principales sociétés de gestion d'actifs en Europe, connue pour sa gamme de fonds diversifié.

- Amundi : c'est la plus grande société de gestion d'actifs en Europe et l'une des plus grandes au monde. Elle offre une large gamme de services de gestion de patrimoine.

- BNP Paribas Wealth Management : c'est la branche de gestion de patrimoine de BNP Paribas, l'une des plus grandes banques en France.

- Société Générale Private Banking : comme BNP, la Société Générale propose également des services de gestion de patrimoine par le biais de sa division de private banking.

- Natixis Wealth Management : Natixis est une autre grande banque en France qui offre des services de gestion de patrimoine.

- Oddo BHF : Oddo BHF est une entreprise indépendante de gestion de patrimoine franco-allemande qui propose une gamme de services pour les clients privés et institutionnels.

- Rothschild & Co : la branche de gestion de patrimoine de cette banque historique offre une gamme de services d'investissement et de planification financière.

- Lazard Frères Gestion : Lazard est une banque d'investissement mondiale qui offre également des services de gestion de patrimoine par le biais de sa division Lazard Frères Gestion.

Canva

"La gestion de patrimoine consiste à naviguer habilement à travers les eaux changeantes de l'économie mondiale, en recherchant constamment des opportunités pour préserver et faire croître la richesse. C'est un équilibre délicat entre stratégie à long terme et adaptation agile aux conditions du marché, où la connaissance, l'expérience et la prudence sont les meilleurs atouts de l'investisseur."

- Tom Vea, Expert immobilier chez DIMO Diagnostic

- La gestion de patrimoine vise à maximiser la valeur des actifs financiers en les protégeant et en les optimisant.

- Une planification financière personnalisée est essentielle pour atteindre les objectifs spécifiques de chaque individu ou famille.

- La diversification des investissements est cruciale pour réduire les risques en répartissant les actifs dans différentes classes d'actifs.

- Une approche à long terme est nécessaire pour assurer une croissance durable du patrimoine en tenant compte des évolutions économiques et des objectifs personnels.

Merci pour votre lecture, à bientôt 💚

Sources :