Vente d'un bien immobilier sous-évalué dans la succession : lors d'une succession, il est tentant de sous-évaluer les biens immobiliers. Par exemple si l'un des héritiers se sent plus proche du défunt et estime mériter une plus grande part de l'héritage, ou s'il souhaite payer moins de droits de succession.

Cependant, sous-estimer la valeur d'un bien immobilier peut avoir des conséquences graves pour les héritiers. Il est donc essentiel de fixer le prix de vente en fonction du marché et d'éviter toute sous-évaluation délibérée.

Il revient aux héritiers de procéder à l'estimation immobilière lors de la succession ou de la donation, en veillant à respecter les règles en vigueur.

👉 Découvrez dans cet article, les conséquences et les risques d'une vente d'un bien immobilier sous-évalué dans la succession. Mais aussi comment faire estimer ses biens immobiliers !

Sommaire

Quelles sont les conséquences d’une vente d'un bien immobilier sous-évalué dans la succession ?

Les risques fiscaux

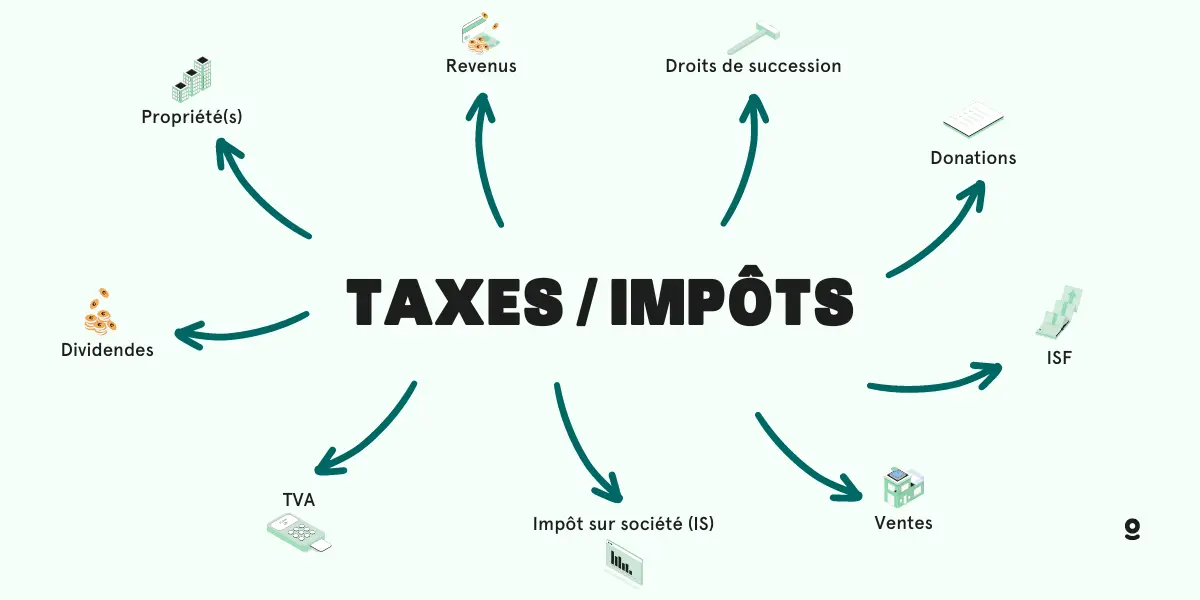

Lors de la transmission d'un patrimoine, il est nécessaire de procéder à une estimation des biens pour déterminer :

- les éventuels abattements fiscaux,

- les droits de succession à payer.

Ensuite, l'Administration fiscale se charge de contrôler et de vérifier cette évaluation. À partir de la déclaration de succession qui lui est soumise, elle examine l'ensemble des biens ainsi que les donations immobilières effectuées du vivant du défunt.

Si elle suspecte une sous-évaluation de la part des héritiers, elle peut procéder à une rectification de l'estimation des biens transmis. Plusieurs cas de figure peuvent se présenter en cas de sous-évaluation d'un bien.

Il peut y avoir des désaccords sur la succession pour l'estimation maison entre les héritiers. C'est-à-dire que :

- les parents peuvent avoir sous-évalué leurs biens

- ou les héritiers peuvent chercher à prendre le contrôle de la succession en estimant qu'ils méritent une part plus importante.

Canva

Ces problèmes apparemment mineurs peuvent entraîner des conséquences graves. Notamment une inégalité entre les héritiers et des redressements fiscaux.

En effet, si les héritiers décident de revendre un bien immobilier à un prix supérieur à celui déclaré lors de la succession, ils risquent de devoir payer des impôts sur la plus-value réalisée.

Il convient de noter que le risque de redressement des droits de succession ne s'applique que pendant les trois années suivant le dépôt de la déclaration de succession. À condition que le bien y soit décrit avec suffisamment de précision.

Pour éviter ce risque, il est possible de déposer une déclaration de succession rectificative indiquant la valeur vénale réelle du bien immobilier. Cela permet ainsi de payer les droits de succession complémentaires correspondants.

Si cette déclaration rectificative est déposée avant que le processus de vente ne soit enclenché, elle sera prise en compte par l'Administration fiscale.

Dans ce cas, l'impôt sur :

- la plus-value (19 %) ;

- les prélèvements sociaux (13,50 %),

soit un total de 32,50 %, seront évités grâce à la rectification.

Seuls les droits de succession complémentaires, qui peuvent être beaucoup moins élevés en ligne directe, seront payés.

Il est donc essentiel de déterminer un prix de vente stratégique pour le bien immobilier hérité. Il faut un prix intermédiaire qui ne soit ni trop élevé ni trop bas, afin de :

- ne pas attirer l'attention de l'Administration fiscale,

- se conformer au mieux au marché immobilier local.

Dimo Diagnostic ©

Les risques financiers

En cas de revente du bien sous-évalué, les héritiers risquent de ne pas réaliser la valeur réelle du bien et ainsi de subir une perte financière importante.

Ils permettent de prouver du bon état général du bien. Ce dossier de diagnostics techniques est également requis dans le cadre d'une location. Le contenu de ce dernier dépend du bien concerné, de sa situation géographique notamment.

Que faire en cas de sous-évaluation ?

En cas de sous-évaluation immobilière, plusieurs actions peuvent être entreprises pour rectifier la situation.

Faire une demande de rectification

Si vous estimez que le bien a été sous-évalué lors de la succession, vous pouvez faire une demande de rectification auprès de l'Administration fiscale.

Cette demande doit être faite dans les trois ans qui suivent la déclaration de succession.

Si la demande est acceptée, la valeur du bien sera réévaluée et les droits de succession correspondants seront recalculés.

Faire une demande de restitution de droits

Si vous avez payé des droits de succession sur une valeur sous-évaluée, vous pouvez procédée de la même manière.

Faites une demande de restitution auprès de l'Administration fiscale dans les deux ans qui suivent le paiement des droits.

Si la demande est acceptée, vous serez remboursé du montant correspondant à la différence entre les droits de succession payés et les droits de succession qui auraient été dus sur la valeur réelle du bien.

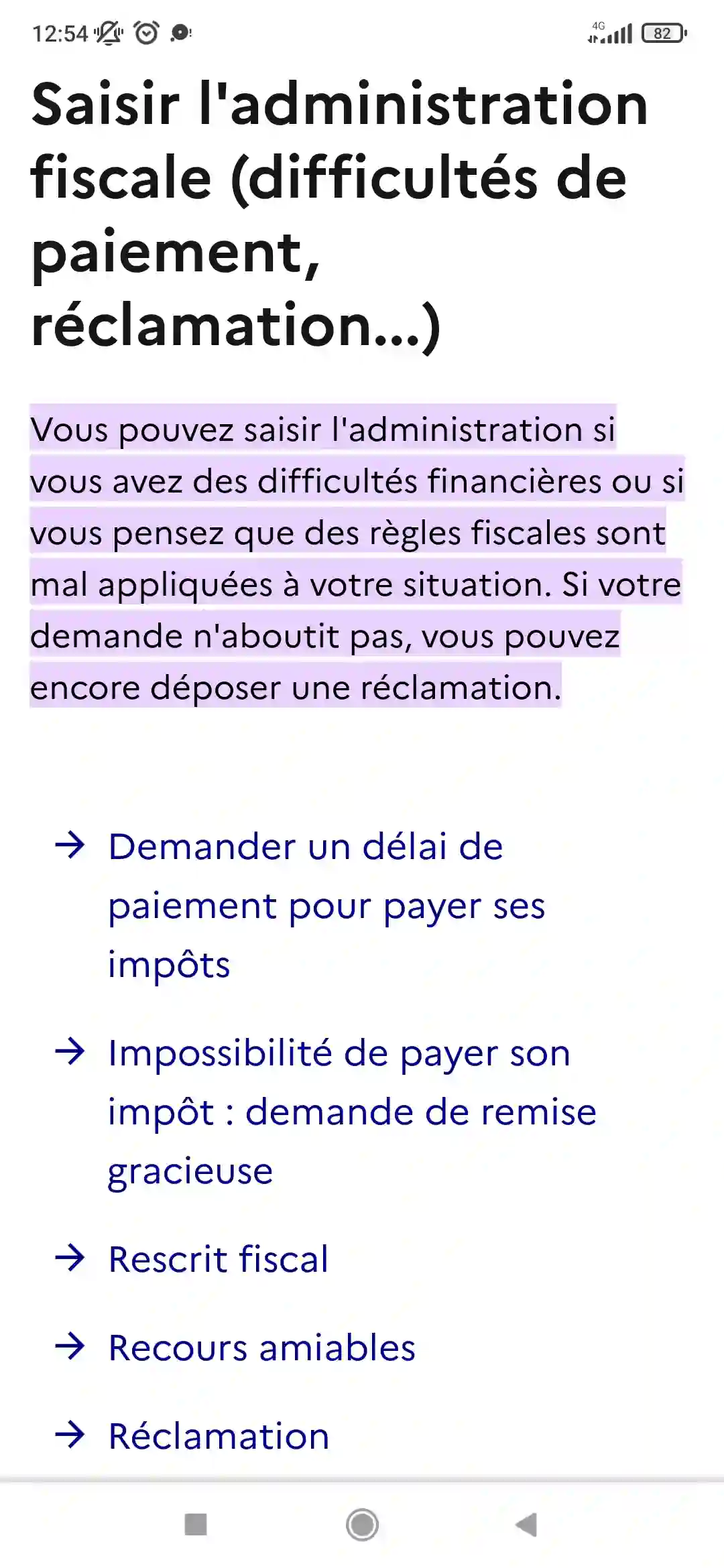

Demander l'avis de la commission départementale de conciliation

Si vous êtes en désaccord avec l'Administration fiscale sur la valeur du bien, vous pouvez demander l'avis de la commission départementale de conciliation (CDC).

Cette commission est chargée de résoudre les litiges entre les contribuables et l'Administration fiscale.

Vous retrouverez ici le site pour saisir l'administration fiscale.

service-public.fr

Il est recommandé de se faire accompagner par un professionnel qualifié, tel :

- qu'un notaire

- ou un expert immobilier,

pour défendre vos droits et faire valoir votre position auprès de l'Administration fiscale.

Les héritiers, désireux de régler la succession au plus vite, décident d'estimer eux-mêmes la valeur du bien immobilier. Ils se basent sur une simple observation visuelle de l'état du bâtiment et de l'environnement.

Malheureusement, ils sous-évaluent la valeur de la propriété de près de 100 000 € et payent des droits de succession en conséquence.

Quelques mois plus tard, l'Administration fiscale leur envoye une lettre de redressement. Elle les informe que la valeur réelle de la propriété est nettement supérieure à celle déclarée.

Les héritiers, conscients de leur erreur, font alors appel à un expert immobilier pour procéder à une nouvelle évaluation de la propriété. L'expert constate que la propriété a effectivement été sous-évaluée. Il fourni donc un rapport détaillé à l'Administration fiscale pour demander une rectification.

Après étude du dossier, l'Administration fiscale accepte la demande de rectification. Elle procède à un nouveau calcul des droits de succession.

Les héritiers payent ainsi les droits de succession complémentaires correspondants.

Que faire si le fisc se trompe ?

Si un contribuable estime avoir subi un préjudice, il peut :

- soumettre son litige à l'avis de la commission départementale de conciliation

- ou saisir un juge.

"Le fisc est comme le miroir de la justice : il réfléchit fidèlement la réalité qui lui est présentée, mais il peut aussi se tromper de reflet."

- Philippe Bouvard

Canva

Comment estimer un bien immobilier dans le cadre d’une succession ?

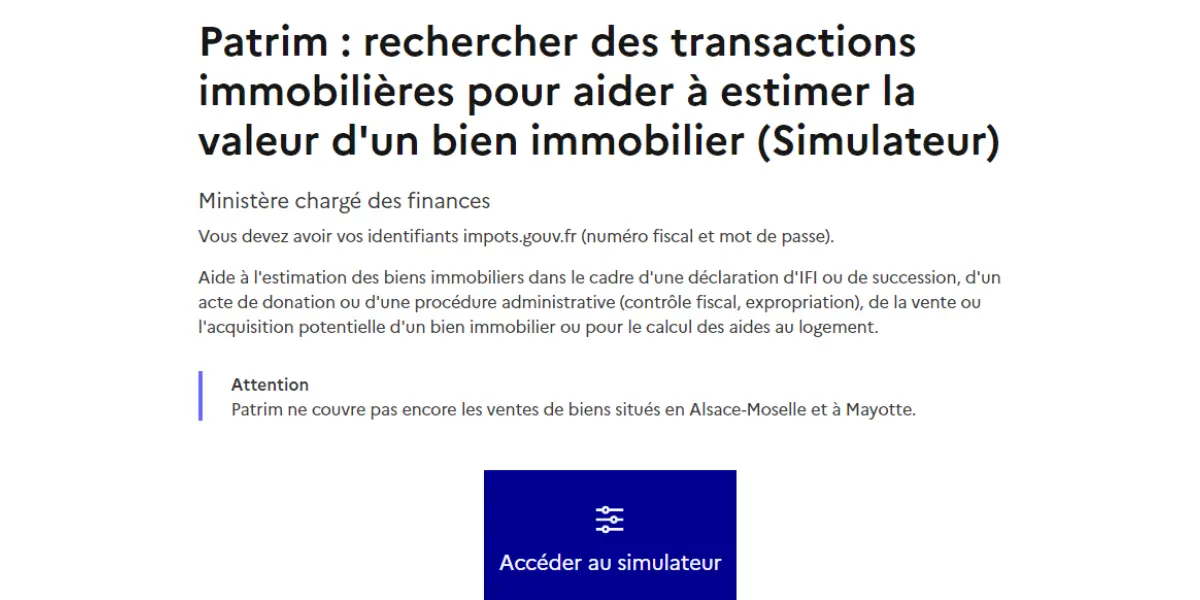

Dans le cadre d'une succession immobilière, vous pouvez passer par un simulateur pour estimer votre maison vous-même.

Voici les étapes d'une estimation immobilière pour la vente d'un bien immobilier dans une succession.

| Étape | Description |

|---|---|

| Faire appel à un professionnel qualifié | Il est recommandé de faire appel à un expert immobilier pour évaluer le bien. Le recours à un notaire peut également être utile. Il peut apporter une expertise juridique pour faciliter le processus de succession. |

| Collecter les informations nécessaires | Il est important de rassembler toutes les informations nécessaires sur le bien, telles que :

|

| Sélectionner la méthode d'évaluation | Il existe plusieurs méthodes pour évaluer un bien immobilier, notamment :

Le choix de la méthode dépendra du type de bien et de la situation de la succession. |

| Évaluer la valeur vénale du bien | En utilisant la méthode sélectionnée, l'expert immobilier détermine la valeur vénale du bien. C'est-à-dire le prix qu'il pourrait atteindre sur le marché immobilier en cas de vente. |

| Calculer les droits de succession | Une fois la valeur du bien établie, il est possible de calculer les droits de succession à payer sur celui-ci. |

| Déclarer la succession | Enfin, il est important de déclarer la succession auprès de l'Administration fiscale. Il est nécessaire de fournir toutes les informations nécessaires sur les biens et droits de succession. |

service-public.fr

Comment reconnaître une bonne d’une mauvaise estimation ?

- La précision des données : une bonne estimation immobilière doit être basée sur des données précises et actualisées.

- La méthode utilisée : l'expertise immobilière doit être effectuée selon une méthode rigoureuse et reconnue.

- La connaissance du marché : l'estimateur doit être en mesure de prendre en compte les tendances du marché immobilier local, notamment en termes :

- de prix au mètre carré,

- de demande

- et d'offre de biens similaires.

- L'expérience et la qualification de l'expert : il est important de vérifier la compétence et l'expérience de l'expertise immobilière réalisée. Il est préférable de faire appel à un professionnel qualifié et expérimenté dans le domaine. Le bon moyen de reconnaître un bon évaluateur immobilier est de savoir s'il respecte la charte de l'expertise en évaluation immobilière.

- La transparence du processus : l'estimateur doit expliquer de manière transparente le processus d'estimation et les données utilisées pour évaluer le bien.

- Un bien sous-évalué peut avoir des conséquences financières et juridiques.

- Vous pouvez faire une demande de rectification, de restitutions de droits et l'avis de la CDC.

- Le FISC peut aussi se tromper.

Voici une liste d'articles qui pourraient vous intéresser :