L'évolution des taux immobiliers en septembre 2023 captive l'attention des emprunteurs à la recherche des meilleures conditions pour concrétiser leurs projets. En effet, le taux immobilier moyen en septembre 2023 pour un prêt sur 20 ans s'établit à 4,17 %. Cet article examine en détail les barèmes de taux de prêt immobilier de septembre 2023 et examine les prévisions du marché immobilier pour 2024.

Sommaire

- Les meilleurs taux immobiliers en septembre 2023 par durée

- Taux immobiliers généralement constatés en septembre 2023

- Quels sont les taux d'emprunt en septembre 2023 ?

- Comparaison des taux de crédit immobilier moyens en septembre 2023

- Comment négocier son assurance emprunteur ?

- Combien peut-on emprunter avec son salaire avec les taux actuels ?

- Pourquoi les taux immobiliers vont-ils continuer leur hausse en 2023 ?

Les meilleurs taux immobiliers en septembre 2023 par durée 📈

Les meilleurs taux immobiliers de septembre 2023 pour les emprunteurs ont augmenté de 30 points pour les durées de 7 et 10 ans par rapport au mois précédent. Les emprunteurs ayant un excellent profil peuvent obtenir des taux à partir de 3,05 % sur ces deux durées.

Pour les autres durées, le baromètre indique une augmentation de 21 points pour les prêts sur 20 ans, ce qui équivaut à 2 euros supplémentaires par tranche de 10 000 euros empruntés en mensualités. Et une augmentation de 14, 23 et 12 points pour les prêts d'une durée de 12, 15 et 25 ans.

- Augmentation de 14 points pour les prêts d'une durée de 12 ans.

- Augmentation de 23 points pour les prêts d'une durée de 15 ans.

- Augmentation de 21 points pour les prêts d'une durée de 20 ans.

- Augmentation de 12 points pour les prêts d'une durée de 25 ans.

En comparant les conditions de financement actuelles à celles de janvier, on note une augmentation de 142 points au niveau des taux moyens, avec un impact plus marqué sur les durées plus longues. Les prêts contractés sur 25 ans affichent une hausse de 143 points (passant de 2,25 % en janvier à 3,68 % aujourd'hui).

Ci-dessous, découvrez les taux fixes des prêts immobiliers pour différentes durées, ainsi que les mensualités correspondantes pour un emprunt de 10 000 € :

Tableau des meilleurs taux en septembre 2023

| Durée | Taux fixes | Montant mensuel |

|---|---|---|

| 7 ans / 84 mois | 3,05 % (+ 0,35) | 132,5 € |

| 10 ans / 120 mois | 2,70 % (=) | 95,2 € |

| 12 ans / 144 mois | 3,20 % (+ 0,10) | 83,7 € |

| 15 ans / 180 mois | 3,30 % (=) | 70,5 € |

| 20 ans / 240 mois | 3,50 % (+ 0,01) | 58 € |

| 25 ans / 300 mois | 3,68 % (+ 0,13) | 51 € |

Taux immobiliers moyens en septembre 2023 📈

En septembre 2023, les taux du marché immobilier ont augmenté par rapport au mois précédent. Les prêts sur 7 ans ont progressé de 3 points, tandis que les prêts sur 20 et 25 ans ont grimpé de 2 points.

- Augmentation de 5 points pour les prêts d'une durée de 12 ans.

- Augmentation de 6 points pour les prêts d'une durée de 15 ans.

- Augmentation de 2 points pour les prêts d'une durée de 20 ans.

- Augmentation de 2 points pour les prêts d'une durée de 25 ans.

En comparant les taux actuels à ceux de janvier, une hausse plus marquée des taux moyens est constatée, avec une augmentation moyenne de 96 points.

Les taux moyens les plus avantageux se trouvent principalement dans la région Nord, suivie de près par le bassin Méditerranéen et l'Ouest de la France.

Voici les taux moyens pour différentes durées ainsi que les mensualités pour un emprunt de 10 000 € :

Tableau des taux moyens en septembre 2023

| Durée (ans/mois) | Taux moyens | Variation (+) | Montant mensuel (€) |

|---|---|---|---|

| 7 ans / 84 mois | 3,63 % | (+ 0,03) | 137,8 € |

| 10 ans / 120 mois | 3,65 % | (=) | 102,2 € |

| 12 ans / 144 mois | 3,75 % | (+ 0,05) | 89,2 € |

| 15 ans / 180 mois | 3,81 % | (+ 0,06) | 72,5 € |

| 20 ans / 240 mois | 3,87 % | (+ 0,02) | 62,7 € |

| 25 ans / 300 mois | 4,02 % | (+ 0,02) | 55,7 € |

Calculez votre mensualité et le coût total du crédit

Estimez aisément le montant de votre mensualité de prêt en vous référant aux colonnes du tableau indiquant les remboursements pour un emprunt de 10 000 €.

- Nombre de tranches de 10 000 € = 200 000 € / 10 000 € = 15

- Montant de la mensualité = 15 (tranches de 10 000 €) x 55,7 € (dernière colonne du tableau) = 835,50 €

Pour aller plus loin, vous pouvez calculer le coût total du crédit en multipliant votre échéance mensuelle par la durée du prêt en nombre de mois (indication en première colonne du tableau), puis en retranchant le capital emprunté de ce résultat. Reprenons l'exemple :

- 835,50 € x 300 mois = 250 650 €

- Coût total du crédit : 250 650 € - 150 000 € = 100 650 €

Ainsi, pour un prêt immobilier de 150 000 € sur 25 ans à un taux de 4,02 %, la mensualité s'élèverait à 835,50 €, et le coût total du crédit serait de 100 650 €.

⚠️ Il faudra ajouter à ça le coût de l'assurance emprunteur obligatoire !

Tendances du marché immobilier en septembre 2023

Début septembre 2023, les premiers barèmes de taux pour les prêts immobiliers ont été dévoilés, révélant une tendance à la hausse. Cependant, il est important de noter que certains prêteurs ont choisi de maintenir les conditions du mois précédent. Les augmentations observées se situent généralement autour de 5 points par rapport au mois précédent.

- Les meilleures conditions pour les emprunteurs sur des durées de 7 et 10 ans n'ont pas beaucoup changé par rapport au mois dernier. En effet, les taux peuvent atteindre 3,05 % pour les emprunteurs présentant une solidité financière.

- Aussi, les taux moyens pour les prêts sur 20 ans ont augmenté de 2 points, équivalant à 0,20 euros de plus par tranche de 10 000 € empruntés sur les mensualités. Les prêts sur 12, 15 et 25 ans ont également enregistré des hausses supérieures à 2 points.

Comparées aux taux de janvier, les conditions de financement actuelles ont connu en moyenne une hausse de 102 points, cette augmentation étant plus marquée pour les durées plus longues. Les prêts sur 25 ans ont enregistré une hausse significative de 112 points, passant de 2,90 % en janvier à 4,02 % en septembre 2023.

Quels sont les taux d'emprunt en septembre 2023 ? 💰

Découvrez les derniers chiffres officiels des taux d'intérêt pour les prêts immobiliers, ainsi que les nouveaux plafonds applicables depuis le 1er septembre 2023.

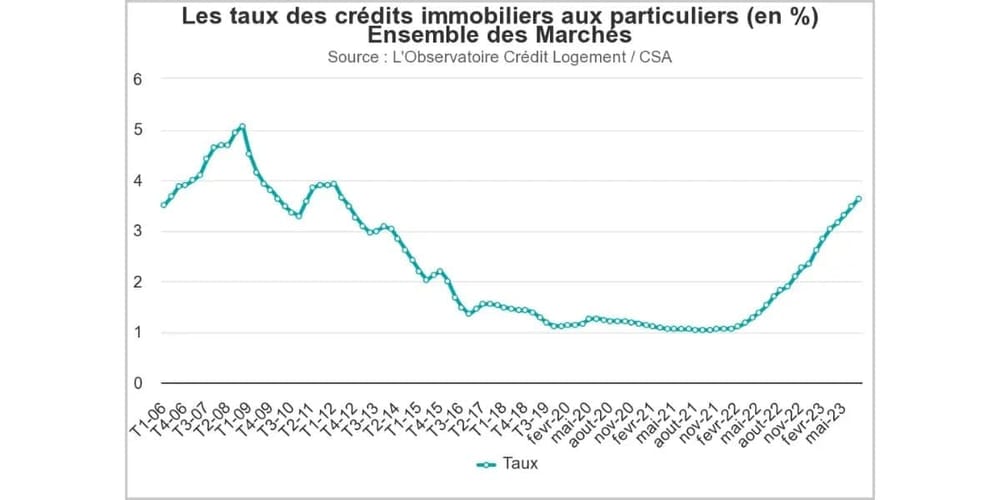

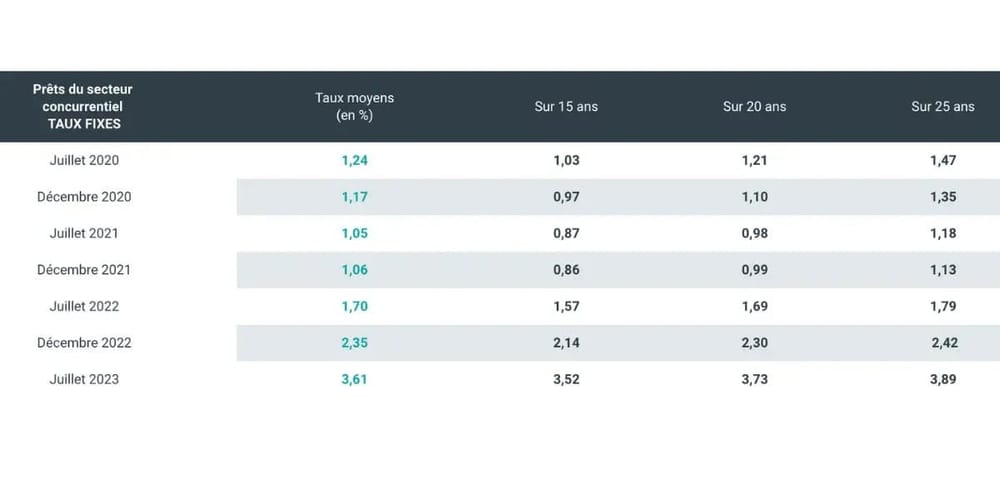

Taux moyen pour les prêts immobiliers : 3,61 %

En septembre 2023, le taux d'intérêt moyen pour les prêts immobiliers s'est établi à 3,61 %. Ces données ont été récemment publiées par l'Observatoire Crédit Logement CSA.

Le nombre d'années pour le remboursement de votre crédit impacte considérablement le coût des intérêts. Chaque année ou mois supplémentaire accroît sensiblement le coût total, étant donné que les banques appliquent des taux plus élevés pour les durées plus longues.

Comme illustré ci-dessus grâce à cet indicateur avancé basé sur les données des courtiers, les taux ont augmenté d'environ 20 points de base récemment. Par exemple, sur une période de 25 ans, le taux avoisine désormais 4,10 %.

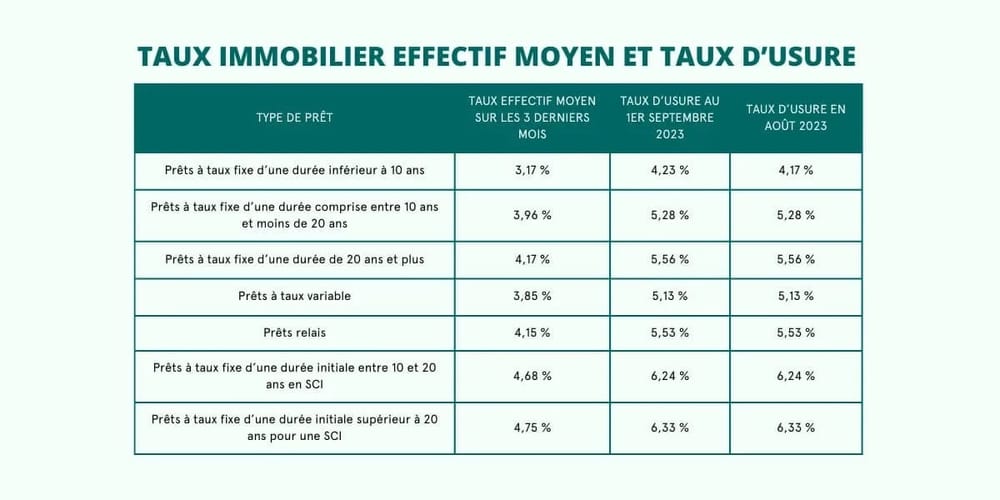

Taux d'usure en septembre 2023

Ces derniers trimestres, l'importance croissante des taux d'usure pour les prêts immobiliers est manifeste. Ces taux jouent un rôle très important en restreignant les variations mensuelles des taux que les banques sont autorisées à appliquer. Sans cette régulation, les taux pourraient facilement atteindre les 5 à 6 %. Comme c'est le cas aux États-Unis et dans d'autres pays occidentaux qui réagissent rapidement aux fluctuations du marché.

Pour éviter les obstacles, la Banque de France actualise désormais mensuellement les taux d'usure depuis le début de 2023. Voici les nouveaux plafonds que les banques doivent respecter en ce qui concerne le Taux Annuel Effectif Global (TAEG) pour les emprunts destinés à l'acquisition d'un logement :

Les risques de refus de crédit diminuent considérablement depuis le début de l'année. Cependant, il reste avantageux, ne serait-ce que pour votre budget, de chercher à réduire les coûts associés à un prêt immobilier tels que les intérêts, les frais de garantie et l'assurance emprunteur. Sur notre blog, vous trouverez toutes les informations nécessaires grâce à nos conseils, nos nombreuses ressources et nos comparateurs gratuits.

Comparaison des taux de crédit immobilier moyens en septembre 2023 📊

Pour évaluer les variations mensuelles en fonction de la durée d'emprunt, nous comparons les taux de prêt immobilier moyens annoncés par divers courtiers ce 1er septembre 2023 par rapport à ceux relevés le 1er août 2023 lors de notre précédente analyse :

| Courtier | Prêt sur 10 ans | Prêt sur 15 ans | Prêt sur 20 ans | Prêt sur 25 ans |

|---|---|---|---|---|

| MeilleurTaux | ↗️ 3.61 % | ↗️ 3.81 % | = 3.87 % | ↗️ 4.02 % |

| Empruntis | ↗️ 3.70 % | ↗️ 3.85 % | ↗️ 4.00 % | ↗️ 4.10 % |

| ACE | ↗️ 3.70 % | ↗️ 3.85 % | ↗️ 4.00 % | ↗️ 4.10 % |

| Cyberpret | = 3.55 % | ↗️ 3.80 % | ↗️ 3.90 % | ↗️ 4.05 % |

Les taux continuent leur hausse, mais ces dernières semaines ont vu des augmentations plus modérées. Comme nous l'examinerons ci-dessous, les banques restent en déficit ou du moins ne réalisent toujours pas de bénéfices en prêt immobilier depuis plusieurs trimestres. Bien que la situation s'améliore, il est prudent de prévoir d'autres augmentations dans les mois à venir.

Le tableau ci-dessus présente les taux nominaux pour une comparaison. Pour obtenir le TAEG, il convient d'inclure également le coût de l'assurance de prêt, les frais de dossier, de garantie, etc.

Comment négocier son assurance emprunteur ? 🤝

Avec la hausse des taux, les emprunteurs recherchent activement une banque offrant le taux d'intérêt le plus bas, une démarche judicieuse pour réaliser des économies notables.

Cependant, nombreux sont ceux qui négligent l'impact financier de l'assurance emprunteur. Cette assurance peut représenter jusqu'à 30 % du coût total du prêt, une part non négligeable.

De plus, c'est précisément sur ce point que des économies significatives peuvent être réalisées. En effet, les primes d'assurance emprunteur varient considérablement d'un assureur à l'autre, même pour des garanties similaires.

C'est pourquoi nous vous recommandons de passer par une assurance emprunteur externe de la banque. En effet, cela coûtera moins cher. Vous pouvez aussi passer par un courtier qui pourra vous fournir un devis comparatif gratuit.

Combien peut-on emprunter avec son salaire avec les taux actuels ? 💼

Au fil de la montée des taux, ce constat s'est répété : la marge d'emprunt pour les acquéreurs diminue rapidement.

Comparé au début de 2022, leur capacité d'emprunt a chuté de 25 à 30 %. Un impact considérable sur leur budget, malgré les efforts pour atténuer les effets (allongement des remboursements, apport personnel plus élevé, etc.).

Pour une évaluation personnalisée, découvrez "Quel montant puis-je emprunter pour un prêt immobilier ?".

| Salaire (€) | Mensualité maximale (€) | Emprunt maximum (€) | Coût des intérêts (€) | Perte de capital (€) |

|---|---|---|---|---|

| 1 200 /mois | 400 | 75 000 | 45 000 | -29 250 |

| 1 300 /mois | 433 | 81 200 | 48 800 | -31 800 |

| 1 500 /mois | 500 | 93 750 | 56 250 | -36 500 |

| 1 800 /mois | 600 | 112 500 | 67 500 | -43 900 |

| 2 000 /mois | 667 | 125 000 | 75 000 | -48 800 |

| 2 200 /mois | 733 | 137 500 | 82 500 | -53 500 |

| 2 500 /mois | 833 | 156 200 | 93 800 | -61 000 |

| 3 000 /mois | 1 000 | 187 500 | 112 500 | -73 100 |

Dans cet exemple, nous adoptons un taux d'endettement de 33,33 %, en prenant en considération l'assurance emprunteur dans la limite établie à 35 % par le HCSF.

Pour les différentes durées d'emprunt, consultez les informations correspondantes aux revenus dans le tableau ci-joint.

Pourquoi les taux immobiliers vont-ils continuer leur hausse en 2023 ? 📈

Les taux d'intérêt pour l'achat de biens immobiliers en France ont rapidement grimpé de 1 % à près de 4 %, selon l'historique sur 40 ans des taux immobiliers. On pourrait penser à une pause prochaine, voire à une baisse dans les mois à venir. Cependant, la réalité est différente.

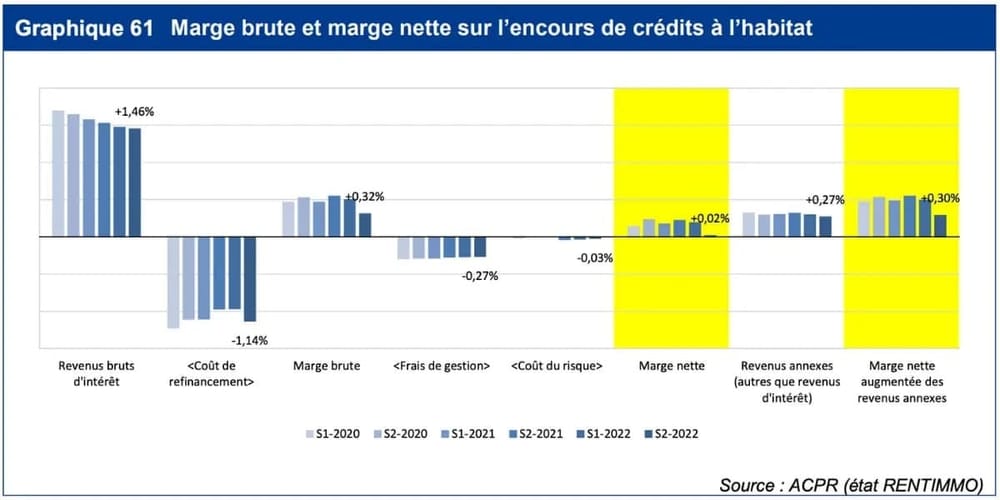

Longtemps freinées par des taux d'usure bas, les banques n'ont pas pu compenser les multiples hausses subies. Le coût du refinancement a bondi, faisant que les banques étaient déficitaires à quasiment chaque prêt immobilier en 2022 et début 2023. Ce graphique issu de l'étude sur le financement du logement en 2022 par l'ACPR de la Banque de France montre bien la situation :

Pour mieux appréhender la situation chiffrée qui a été expliquée au cours des derniers mois :

- les institutions bancaires ont restreint l'octroi de prêts immobiliers afin d'éviter les pertes financières.

😃 Une amélioration se dessine désormais. Avec un taux d'emprunt à 10 ans stabilisé autour de 3 % et une nette hausse des taux de crédit immobilier ces derniers mois, les pertes se réduisent progressivement. Cependant, il faudra encore quelques mois avant que les banques ne puissent de nouveau générer des bénéfices sur ce type de produit. Ce processus nécessitera de nouvelles augmentations de taux, en attendant que la Banque Centrale Européenne (BCE) ne révise ses taux directeurs à la baisse.

Il convient de rappeler que les prêts immobiliers sont un moyen pour les banques d'attirer de nouveaux clients sur le long terme. Elles sont disposées à réaliser des marges modestes sur ce type de financement, si cela leur permet de fidéliser les clients sur la durée.

"En septembre 2023, les taux immobiliers ont augmenté par rapport au mois précédent, impactant principalement les prêts à long terme. Il est essentiel d'être prudent, de comparer les offres et d'obtenir les meilleures conditions de financement." Tom, expert immobilier chez DIMO Diagnostic.

- Les taux augmentent toujours.

- Taux immobilier moyen à 15 ans : 3,81 %

- Taux immobilier moyen à 20 ans : 3,87 %

- Taux immobilier moyen à 25 ans : 4,02 %

Voici une liste d'articles qui pourraient vous intéresser :