Taux immobilier septembre 2022 : depuis le début de l’année, les emprunteurs sont confrontés à une augmentation des taux d’intérêts. Ces taux ont mené à une crise de l’immobilier. Cela, couplé au durcissement de l’accès au crédit, complique l’entrée à la propriété. Ces complications sont causées notamment par le taux d’usure. Des banques ont même totalement arrêté de traiter les demandes de prêt. Mais qu’en est-il pour ce mois de septembre 2022 ?

Obtenez dès maintenant le meilleur taux de crédit immobilier !

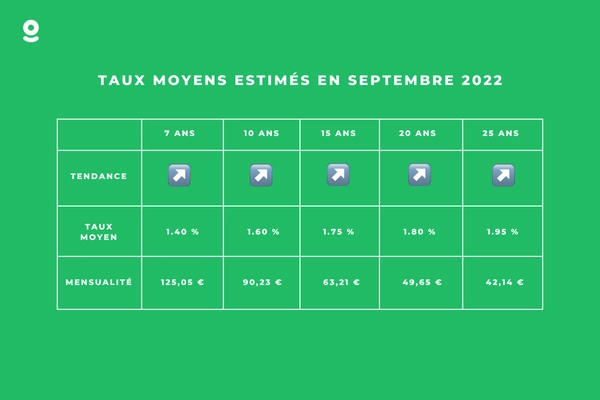

Les taux moyens de crédit immobilier en septembre 2022

L'explosion des taux immobilier septembre 2022 se poursuit. Selon l'Observatoire Crédit Logement CSA, le taux d'intérêt immobilier moyen des crédits immobiliers émis en juillet 2022 a atteint 1,68 %. C'est 62 points de base de plus qu'au 1er janvier 2022. Malheureusement, ce n'est pas encore fini. Même s'il n'y a plus beaucoup de possibilités pour les banques de relever les plans de taux d'intérêt. Comme nous le verrons plus loin, cette tendance devrait se poursuivre en août et septembre. Puis se renforcer à partir d'octobre après la hausse des communiqués techniques.

Les taux moyens estimés en septembre 2022 sont les suivants : 1.40 % sur 7 ans, 1.60 % sur 10 ans, 1.75 % sur 15 ans, 1.80 % sur 20 ans et 1,95 % sur 25 ans.

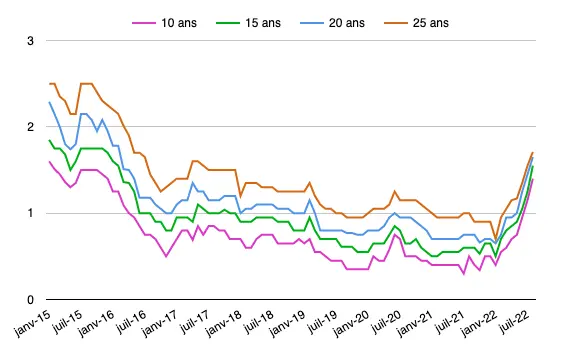

L’historique des taux immobiliers depuis 2015

Depuis 2015, les taux immobiliers n’ont cessé de fluctuer. Après avoir connu une forte baisse, on assiste depuis début 2022 à une remontée des taux fulgurante ! Cela fait environ 6 ans que de tels taux n’ont pas été atteints.

Le marché des crédits immobiliers en septembre 2022

L’AFIB (association française des intermédiaires en bancassurance) a annoncé que 45 % des prêts sont aujourd’hui rejetés. Cela est dû à la perturbation du marché de l’immobilier.

À savoir, que les taux immobiliers sont en forte augmentation, notamment à cause de l’inflation. L’argent que les banques empruntent est en réalité de plus en plus cher. De plus, ces institutions ont de plus en plus de difficultés à exercer leurs marges. La BCE (Banque Centrale) augmente également ses intérêts auprès des particuliers. La montée rapide des taux dépasse le taux d’usure. Cela ne laisse que très peu de marge au coût total des frais liés à l’emprunt.

Qu’est-ce que le taux d’usure ?

Le taux d’usure est le taux d’intérêt maximum légal. C’est le taux qui est autorisé à être pratiqué par les banques. Le taux d’usure est fixé par la Banque de France et il est révisé tous les trimestres par celle-ci. Il protège l’emprunteur contre les abus. De cette manière, si une banque propose un TAEG supérieur au taux d’usure, alors elle peut être sanctionnée.

Cependant, un problème lié à ce taux d’usure se pose. En effet, l’évolution du taux est inégale par rapport à la hausse des taux de crédit. Le taux d’usure ayant un plafond extrêmement bas en ce moment, il pénalise les particuliers qui souhaitent accéder au crédit. Pour le troisième trimestre 2022, le taux d’usure a atteint 2,57 % pour un emprunt se faisant sur 20 ans ou plus.

Les banques proposent donc généralement des taux inférieurs au taux d’intérêt maximum légal sous peine de sanctions. De cette manière, les taux proposés par les banques pour des bons dossiers peuvent atteindre 1,90 %. En ce qui concerne des dossiers plus moyens, les taux s’élèvent en moyenne à 2,05 %.

Quels sont les frais inclus dans le calcul du TAEG ? Comment les limiter ?

Les seuils de l’usure se font par rapport au TAEG d’un crédit immobilier. Il comprend :

- Le taux d’intérêt nominal

- Le taux d’assurance de prêt immobilier

- Les frais de dossier

- Les frais de garantie

Et tous les frais liés à l'obtention d'un financement : par exemple, si vous devez enregistrer vos revenus et souscrire à une offre spécifique, son montant doit être inclus dans le calcul du TAEG.

Chaque élément est important. Par conséquent, il n'est pas seulement nécessaire de négocier des taux d'intérêt qui n'incluent pas d'assurance. Autant d'éléments qu'il faut prendre en compte pour réussir à obtenir un crédit immobilier qui ne dépasse pas le plafond fixé par la Banque de France pour cette durée de remboursement.

Après les intérêts, l'assurance emprunteur est la plus chère et permet de réaliser de réelles économies. Nous verrons les possibilités de nouveaux crédits et ceux qui ont actuellement remboursé leur hypothèque.

Qui est touché par la montée des taux immobilier septembre 2022 ?

Tous les profils et dossiers peuvent être touchés par la montée des taux immobiliers. On parle généralement de personnes qui ont entre 30 et 55 ans. Des dossiers qui auraient pu être acceptés il y a de ça six mois ne passent plus aujourd’hui. Mais on remarque au fil des mois que les personnes les plus impactées par la flambée des taux sont les plus de 45 ans aux revenus modestes, ainsi que les jeunes primo-accédants.

Taux immobilier septembre 2022 : que se passe-t-il ensuite ?

Le 1er octobre 2022, le taux d’usure sera revu pour le dernier trimestre 2022. En ce qui concerne ce dernier trimestre, un nouveau souffle devrait être insufflé. Certains courtiers immobiliers conseillent même d’atteindre de re-calcule du taux d’usure afin de faire une demande de prêt et d’acheter un bien immobilier. Certaines alternatives peuvent contrer le taux d’usure. Il est tout à fait possible de passer par une délégation d’assurance de prêt immobilier. Elles peuvent effectivement réduire le taux du crédit immobilier. Par ce biais, il est possible de faire baisser le taux de l’assurance emprunteur.

💡 Bon à savoir

Les assurances proposées par des assurances traditionnelles sont entre 2 et 4 fois moins chères que les assurances émises par les banques.

Il est aussi conseillé de faire appliquer un taux variable. Il peut contourner le taux d’usure. Il est donc possible d’obtenir un taux nominal plus bas que l’usure lors de la signature du prêt.

Afin de faire un peu plus d’économie, vous pouvez aussi sélectionner une garantie moins chère. Enfin, il est très conseillé de confier son projet immobilier à un courtier. En effet, cela sera la personne la mieux placée pour vous construire un dossier de prêt solide. Il négociera les termes du prêt immobilier pour vous. Ainsi, vous pourrez faire de grandes économies.

Qu’en est-il du bilan du mois d’août 2022 ?

Pour commencer, jetons un œil sur les taux de prêt immobilier moyens en août 2022 distribués dans les différentes régions de l’Hexagone :

- Île-de-France. On retrouve deux stagnations. D’un côté, nous avons un taux à 1,85 % sur 15 ans. De l’autre, il y a un taux à 2,00 % sur 20 ans. Cependant, la hausse se poursuit pour les emprunts sur 7 ans (1,65 % ; + 0,10 point), 10 ans (1,65 % ; + 0,05 point) et 25 ans (2,15 % ; + 0,05 point).

- Nord. L’augmentation est généralisée. Elle est particulièrement marquée sur les courtes durées. Par exemple, il y a un taux de 1,65 % sur 7 ans (+ 0,20 point), 1,70 % sur 10 ans (+ 0,20 point), 1,90 % sur 15 ans (+ 0,20 point), 2,00 % sur 20 ans (+ 0,10 point). Enfin, il atteint 2,20 % sur 25 ans (+ 0,05 point).

- Est. La région ne voit pas de changement en août au niveau du taux immobilier moyen sur 20 ans (2,10 %). Une hausse significative est relevée pour les prêts sur 7 ans (1,70 % ; + 0,20 point) et une légère augmentation de 0,05 point est observée sur les autres indicateurs : 1,80 % sur 10 ans, 1,95 % sur 15 ans et 2,20 % sur 25 ans.

- Rhône-Alpes. Le taux d’emprunt moyen sur 15 ans est en croissance de 0,05 point (1,85 %). Tous les autres gagnent 0,10 point : 1,60 % sur 7 ans, 1,75 % sur 10 ans, 2,00 % sur 20 ans et 2,15 % sur 25 ans.

- Sud-Ouest. Dans la région sud-ouest, on observe une baisse des taux de crédit immobilier. En effet, les prêts sur 10 ans atteignent 1,35 % (- 0,05 point). Cette baisse s’accompagne de deux stagnations (1,60 % sur 15 ans et 1,90 % sur 25 ans), et également par deux hausses, avec 1,35 % sur 7 ans (+ 0,05 point) et 1,80 % sur 20 ans (+ 0,05 point).

- Ouest. La zone n’a pas cette chance, avec toutes ses moyennes en progression : 1,60 % sur 7 ans (+ 0,05 point), 1,75 % sur 10 ans (+ 0,10 point), 1,90 % sur 15 ans (+ 0,10 point), 2,00 % sur 20 ans (+ 0,05 point) et 2,20 % sur 25 ans (+ 0,20 point).

- Méditerranée. Où la météo des taux est sans doute la plus douce. On distingue deux baisses de 0,05 point pour les prêts sur 15 ans (1,65 %) et sur 20 ans (1,85 %). Aucun changement sur 10 ans (1,40 %) et une hausse de 0,10 point sur 7 ans (1,45 %) et 25 ans (2,10 %).

En ce qui concerne les taux préférentiels pour les documents les plus solides aux yeux des banques, on note qu'à titre d'exemple, cela se résume encore à :

- Sud-Ouest : 0,94 % sur 7 ans.

- Méditerranée : 1,00 % sur 10 ans.

- Île-de-France : 1,33 % sur 15 ans.

- Rhône-Alpes : 1,72 % sur 20 ans.

- Nord : 1,90 % sur 25 ans.

Dimo vous remercie d'avoir lu cet article 💚