Assurance crédit immobilier : partie intégrante d’un contrat pour l’obtention d’un crédit immobilier auprès des établissements bancaires. Elle permet à l’emprunteur d’être assuré et de pouvoir rembourser certaines échéances lorsque ce dernier se trouve dans une situation compliquant le paiement. Il existe aujourd’hui une multitude d’offres proposées les groupes d’assurances sur le marché. Est-elle obligatoire ? Comment fonctionne-t-elle ? Quelles sont les situations couvertes ? Quelles sont les meilleures offres en 2022 ? Toutes les réponses ici !

Sommaire

Qu’est-ce qu’une assurance de crédit immobilier ?

L’assurance crédit immobilier, ou assurance emprunteur, est l’une des différentes conditions imposées par les banques pour l’octroi d’un prêt pour les particuliers. Elle est composée de différentes garanties qui s’adaptent en fonction des différentes situations couvertes par ces assurances :

- Invalidité Permanente Totale (IPT)

- Incapacité Temporaire de Travail (ITT)

- Invalidité Permanente Partielle (IPP)

- Perte Totale et Irréversible d’Autonomie (PTIA)

- Maladies non objectivables (MNO)

- Garantie décès (DC)

- Perte d’emploi (PE)

Ces garanties permettent ainsi au créancier d’être assuré de recevoir le remboursement des échéances dans tous les cas. L’assureur prend le relai du paiement des mensualités à la place de l’assuré. En général, les banques demandent a minima une assurance pour le décès et l’invalidité. Le choix de l’assurance reste libre pour le particulier, qui n’est pas obligé d’accepter celle de sa banque.

Comment fonctionne une assurance de prêt immobilier ?

En fonction du type de prêt octroyé, la banque définit des exigences particulières pour l’assurance crédit immobilier. En effet, les conditions seront différentes s’il s’agit d’un prêt pour l’achat d’une résidence principale ou bien pour un investissement locatif. Elles diffèrent également en fonction du statut du contractant, qu’il s’agisse d’un fonctionnaire ou d’un salarié dans le privé par exemple. Ces conditions sont les suivantes :

- la souscription aux garanties minimales exigées

- la définition du contenu de chaque garantie : mode de couverture du risque choisi (par date ou par âge)

- hauteur minimale de couverture du prêt : 100 % ou en partie

Avec l’ensemble des conditions réunies, la banque réalise ensuite une simulation du contrat pour faire une proposition aux contractants. Elle remet alors les documents suivants qui figureront dans le dossier :

- liste des documents à fournir pour soumettre une demande de crédit

- fiche standardisée d’information : recense les caractéristiques du dossier et des garanties minimales demandées ainsi qu’une proposition de contrat d’assurance par la banque et une estimation du coût.

- fiche personnalisée : regroupe toutes les caractéristiques de l’assurance emprunteur à obtenir avec la couverture minimale de garantie, type et le contenu de ces dernières. La banque se base ainsi sur les 11 critères pour les garanties liées au décès, invalidité ou perte d’autonomie et 4 critères pour la perte d’emploi.

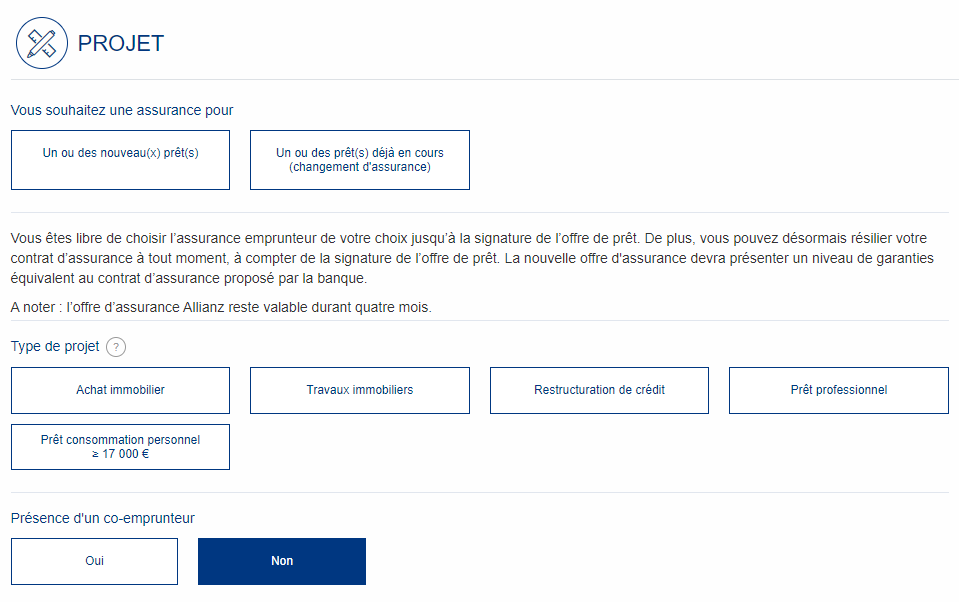

Source : Axa Assurance

Les instituts bancaires ou compagnies d’assurance regardent aussi d’autres critères qui peuvent impacter le coût du contrat d’assurance. Il s’agit de critères qui se basent essentiellement sur l’emprunteur :

- l’âge : plus l’emprunteur est âgé, plus le coût de l’assurance sera élevé. En effet, en prenant de l’âge les risques d’invalidité et de décès s’accroissent. Le TAEA est 3 fois plus important pour une personne de 60 ans que de 30 ans.

- le tabagisme : être fumeur plutôt que non-fumeur est un risque qui fait augmenter les tarifs de l’assurance. Pour les compagnies d’assurance, la cigarette accroît la probabilité de sinistres. La cigarette électronique est comprise dans ce critère.

- les risques sportifs : concerne les sports nautiques, de combat ou autres sports considérés comme dangereux. A l’instar de l’alpinisme ou l’escalade.

- les métiers dits à risque : certaines professions sont exclues de certains contrats d’assurance car jugés à risque. C’est notamment le cas des agriculteurs, policiers, pompiers, pharmaciens ou militaires. Il existe des assurances spécialisées pour ces activités.

- les risques médicaux : le questionnaire de santé est une étape incontournable pour la souscription à un contrat d’assurance pour un emprunteur. Il permet aux compagnies d’évaluer les risques et de détecter ceux qui sont supérieurs à la moyenne. Il faut ainsi y répondre le plus précisément possible car de fausses déclarations entraînent automatiquement la nullité du contrat.

Les garanties de l’assurance emprunteur

Bien que le prix de l’assurance soit un critère majeur dans le choix de sa souscription, il faut également prendre en compte la nature et l’étendue des garanties. Voici un récapitulatif des garanties obligatoires et facultatives que l’on retrouve dans une assurance emprunteur.

1 - La garantie décès

Elle fait partie de la liste des garanties obligatoires incluses dans l’assurance. Cela signifie que si le contractant venait à décéder durant sa période de remboursement des échéances, l’établissement assureur rembourse le créancier. Et ce, en prenant en compte la quotité assurée. La raison du décès a un rôle sur la couverture de l’assureur.

2 - La garantie invalidité permanente et totale (IPT)

Cette garantie, qui figure dans la 2ᵉ catégorie de la Sécurité Sociale, permet de protéger l’assuré victime d’une invalidité physique ou morale et qui est incapable d’exercer une activité au quotidien. Le constat doit avoir lieu avant les 65 ans du contractant, et le taux d’invalidité doit être entre 66 % et 99.9 % pour donner droit à une prise en charge par un assureur.

3 - La garantie perte totale et irréversible d’autonomie (PTIA)

Il s’agit de la 3e catégorie de la Sécurité Sociale et permet de garantir l’assuré contre l’incapacité définitive dans la pratique d’activité rémunérée et qui nécessite le recours à une tierce personne. Pour être couvert, l’assuré doit avoir une perte d’autonomie de 100 % déclarée par un professionnel de santé avant ses 65 ans.

4 - La garantie invalidité professionnelle (IP PRO)

L’invalidité professionnelle doit être supérieure à 66 % pour permettre une prise en charge dans l’assurance. Cette garantie est particulièrement destinée aux professionnels de santé, qu’il s’agisse de médecins ou de vétérinaires dans l’incapacité totale d’exercer leur activité.

5 - La garantie incapacité temporaire de travail (ITT)

Fait partie des assurances facultatives avec la garantie perte d’emploi. Intervient suite à un accident ou la découverte d’une maladie qui provoque une impossibilité totale d’exercer une activité chez l’assuré. L’arrêt de travail ne doit pas aller au-delà de la période maximale de 1095 jours, auquel cas c’est la garantie IP PRO qui doit s’appliquer.

6 - La garantie perte d’emploi

La garantie liée à la perte d’un emploi s’exerce à partir d’un délai de carence et franchise. Cette dernière couvre principalement les licenciements qui aboutissent sur l’obtention de l’allocation chômage. Les démissions, licenciements pour faute lourde et les contrats trop courts sont exclus de cette garantie.

Parmi l’ensemble des garanties présentées ci-dessus, les compagnies d’assurance ajoutent pour la plupart du temps des exclusions de garantie. Ces dernières doivent être claires et précises sans possibilité de les interpréter différemment ainsi que mises en avant dans le contrat.

Cela permet aux compagnies de faire jouer les garanties si elles considèrent une situation comme non conforme aux clauses. Par exemple, les maladies “non objectivables” comme les maux de dos ou troubles psychiatriques sont exclues de la garantie invalidité.

Est-il obligatoire d’avoir une assurance pour un prêt immobilier ?

Contrairement à ce que l’on pourrait penser, il n’existe aucune loi dans la législation française obligeant les particuliers à souscrire à une assurance crédit immobilier. Il s’agit d’une obligation émanant directement des établissements bancaires afin de se protéger contre les imprévus et ainsi les impayés. Toutefois, il existe plusieurs lois pour guider l’emprunteur dans son choix d’assurance avec la possibilité de changer :

- loi Lagarde du 1er juillet 2010 : permet à l’emprunteur de choisir la compagnie d’assurance à la condition que le contrat choisi dispose d’un niveau de garantie équivalent à celui proposé par la banque

- loi Hamon du 26 juillet 2014 : autorisation de la résiliation et du changement d’assurance sur une période de 12 mois après la signature de l’offre de prêt

- loi Sapin II du 23 février 2017 : donne la possibilité à l’assuré de résilier son contrat lors de chaque anniversaire de la date de souscription, et ce pour tous les crédits en cours de remboursement depuis le 1er janvier 2018.

Depuis, la démarche de résiliation d’un contrat d’assurance en cours a été davantage facilité pour les particuliers avec la loi Lemoine promulguée au 28 février 2022. Cette loi n°2022-270 votée par le Sénat le 17 février 2022 est entrée en vigueur le 1er juin 2022 pour tous les nouveaux contrats signés. Elle permet aux ménages qui contractent un crédit de simplifier les démarches sur :

- la résiliation du contrat d’assurance qui peut désormais intervenir à tout moment

- la suppression du questionnaire de santé pour l’obtention de certains crédits immobiliers

- la réduction du délai de droit à l’oubli passant de 10 à 5 ans

L’objectif de la loi Lemoine est de donner “un accès plus juste, plus simple et plus transparent au marché de l'assurance emprunteur”. Contrairement à la loi Lagarde et Hamon, la loi Lemoine donne plus de souplesse pour changer un contrat d’assurance en gardant les mêmes garanties. Cela va en faveur du particulier qui peut mettre davantage en concurrence les offres des compagnies d’assurance.

Changer de contrat d’assurance prêt immobilier avec la loi Lemoine

Les conditions de changement d'assurance de prêt dans le cadre de la loi Lemoine restent inchangées. Vous pouvez donc changer d'assurance emprunteur gratuitement. Seul changement nécessaire : Votre nouveau contrat doit fournir au moins la même garantie que l'assurance groupe bancaire pour respecter le principe d'équivalence garantie. Lors du changement, la banque se charge de contrôler le respect de l’équivalence lors de la soumission du nouveau contrat et vous répond dans un délai de 10 jours ouvrés. En plus de la comparaison en ligne, vous pouvez également faire appel aux services d’un courtier immobilier spécialisé en assurance emprunteur.

Comment calculer le prix d’assurance d’un prêt ?

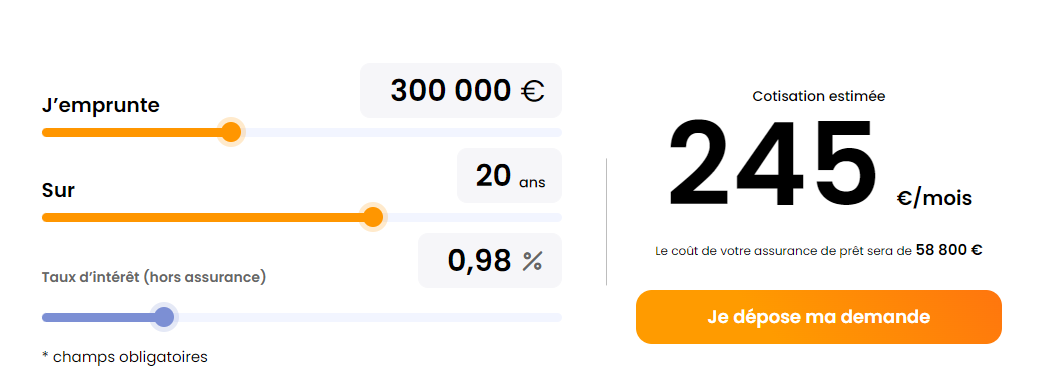

Tout d’abord, il faut savoir que le calcul du prix d’une assurance crédit immobilier reste le même pour un contrat de groupe ou individuel. Afin de connaître le prix de votre prochain contrat d’assurance, vous devez disposer de 3 données majeures :

- le montant total du prêt immobilier

- la durée de prêt en années

- le TAEA : taux annuel effectif de l’assurance emprunteur

Le calcul est ainsi une multiplication en suivant la formule : Capital total emprunté x TAEA x durée de votre prêt

Source : MeilleursTaux

Avant de se lancer dans le calcul du prix de votre contrat d’assurance, il faut prendre également en compte d’autres informations :

- le taux d’assurances groupées se base sur le principe de mutualisation des risques. Pour les achats immobiliers, il tourne entre 0.276 % pour les moins de 35 ans et 0.42 % pour les plus âgés.

- pour les investissements locatifs, le taux de financement annuel est de 0.3 %

- la quotité est prise en compte dans certains cas pour la calcul, qui est une participation du couple. Elle peut monter jusqu’à 200 %.

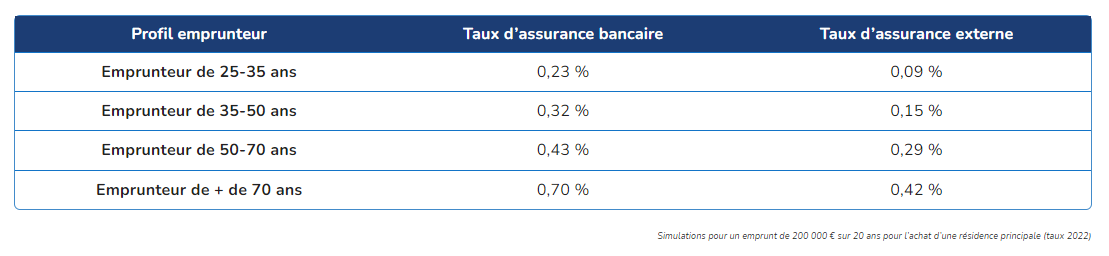

Pour vous donner un ordre d’idée, voici un comparatif des taux d’assurance entre une banque et une compagnie externe :

Quelle est la meilleure assurance pour un prêt immobilier ?

Pour réduire vos coûts de contrat d’assurance crédit immobilier, vous pouvez comparez ! Les assureurs externes proposent des tarifs adaptés à votre propre situation, qui sont souvent compétitifs. La banque vous propose une assurance groupe lors de la signature de la proposition de prêt. Dans ce contrat le risque est partagé : ainsi le prix (également partagé) peut ne pas vous convenir, surtout si vous êtes un emprunteur assez jeune et que vous n'avez pas de problème de santé particulier.

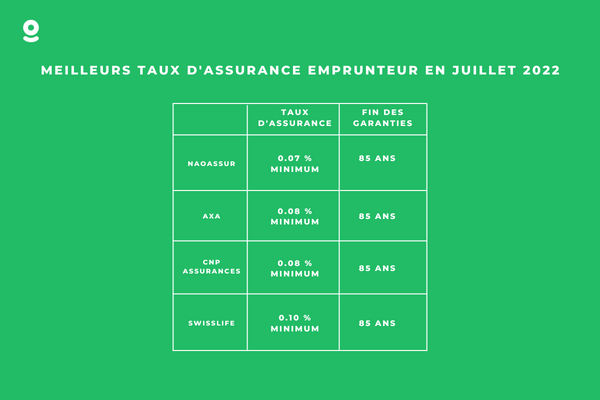

Voici les meilleures offres d’assurance emprunteur sur le marché en juillet 2022 :